Криза, викликана пандемією Covid-19, на 4-5 років прискорила перехід Європи до електронної комерції, особливо в сфері роздрібної торгівлі продуктами харчування: в п’яти провідних європейських країнах проникнення електронної комерції зараз складає від 3% до 11% від загального обсягу продажів продовольчих товарів

У статті представлені висновки нового дослідження міжнародної страхової компанії Euler Hermes, де зазначається, що перехід додатково одного відсотка продажів з фізичних продовольчих магазинів в сферу онлайн-торгівлі загрожує втратами обсягу продажів в Європі на суму 13,6 млрд євро і втратами прибутку в розмірі до 1, 9 млрд євро (4% від загального обсягу).

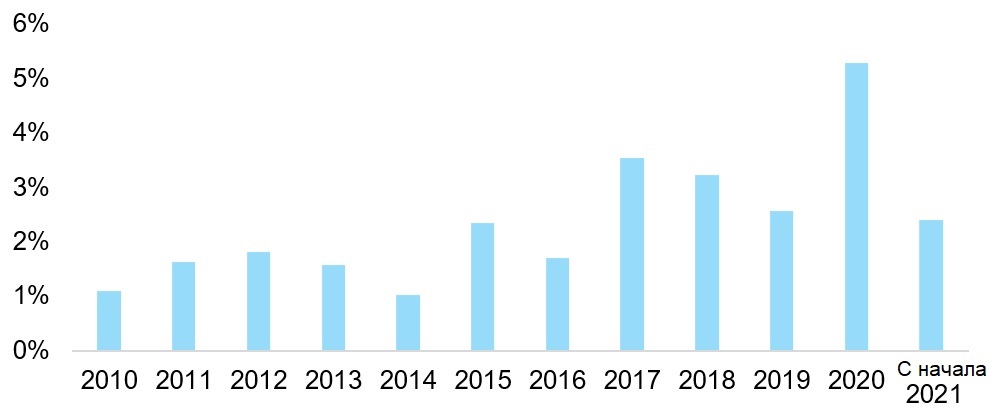

Завдяки тому, що в період пандемії люди стали частіше харчуватися вдома, і завдяки зростанню продажів товарів для дому та особистої гігієни продажі продовольчих товарів у 2020 році в Євросоюзі збільшилися на 5,3%. Цей показник приблизно в два рази перевищує середні темпи зростання, які спостерігалися в 2010-х роках, пише RAU.

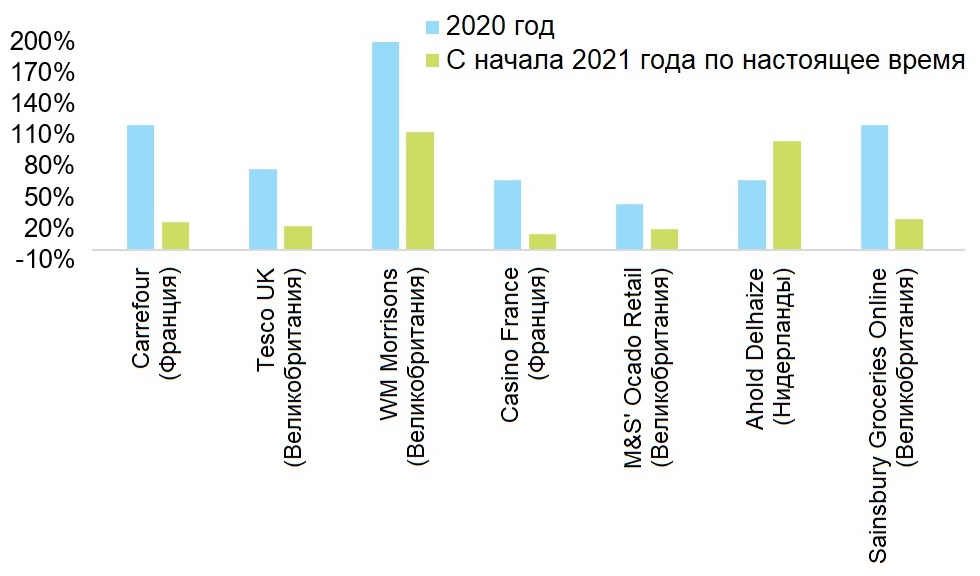

Зростання онлайн-продажів продовольчих товарів (%, р/р)

Позитивна тенденція збереглася і в першому півріччі 2021 року, коли продажі продуктів харчування збільшилися на 2,4% незважаючи на те, що темпи зростання сповільнилися, починаючи з березня, і незважаючи на поступове відкриття барів і ресторанів.

Зростання роздрібних продажів продовольчих товарів в 27 країнах Евросоюзу (%, р/р)

У той же період часу покупки продовольчих товарів по каналах електронної комерції різко збільшилися і, як очікується, ця тенденція продовжиться, навіть незважаючи на те, що в Європі ситуація з пандемією утримується під контролем. Справа в тому, що звички споживачів виразно змінилися.

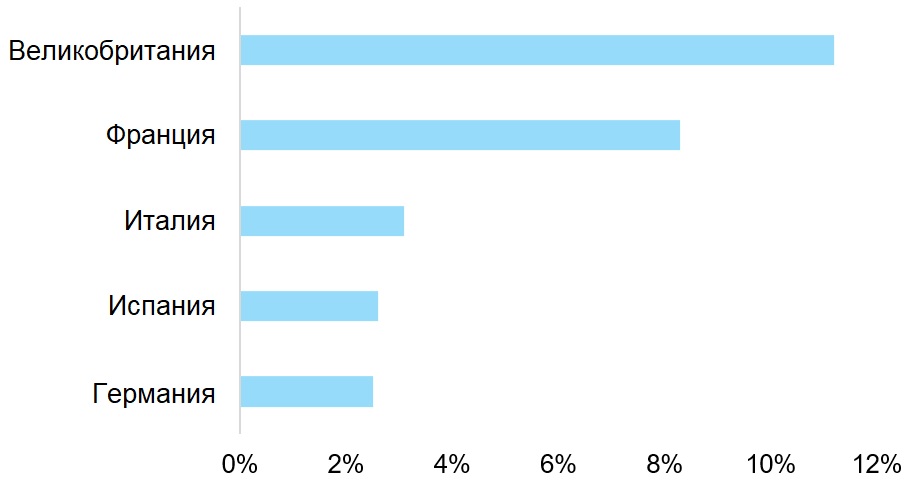

Частка онлайн-продажів в загальному обсязі продажів продовольчих товарів (%, 2020 рік)

Зростання онлайн-продажів продовольчих товарів створює дві основні проблеми для існуючих компаній роздрібної торгівлі.

- По-перше, це струшує конкурентну гру, створюючи для рітейлерів нову можливість зробити більший уклін на зручність і обслуговування клієнтів, а не на цінову конкуренцію. Компанії, які повільно або неохоче переходять на цифрові технології, стикаються з ризиком втрати частки ринку.

- По-друге, це серйозна загроза прибутковості: продаж продовольчих товарів через інтернет з використанням найбільш поширених методів виконання замовлень здійснюється зі збитками незалежно від способу доставки (будь то самовивіз або доставка з врученням).

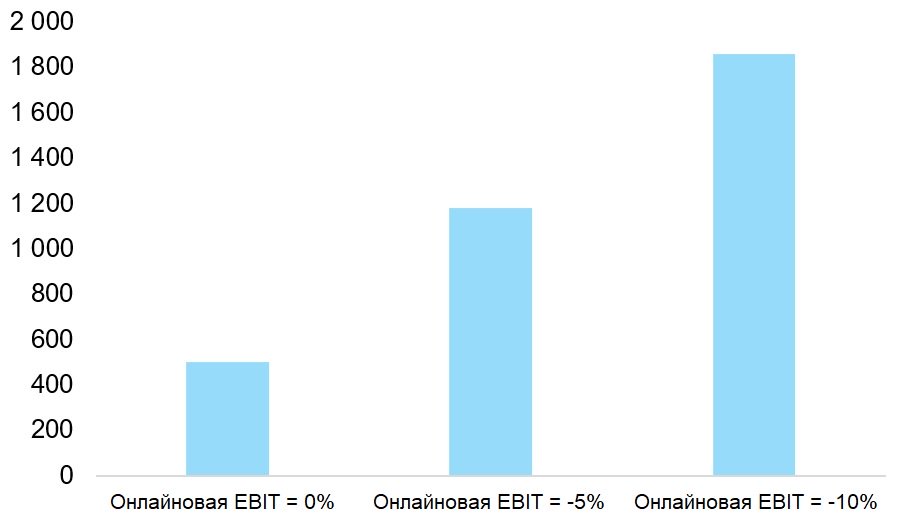

Продовольча електронна комерція означає більш високі витрати, оскільки частина ланцюжка створення вартості (як правило, комплектування, оформлення і доставка замовлення) передається назад від покупця до роздрібного продавця, в той час як пов’язані з цим витрати не повністю включаються в плату за обслуговування. Середня маржа по прибутку до сплати відсотків і податків (EBIT margin) для продуктових рітейлерів в Європі становить 3,7% (середньозважене значення по сектору в 2020 році). Таким чином, за оцінкою Euler Hermes, якщо ще один відсоток продажів фізичних продуктових магазинів в Європі починає здійснюватися через інтернет, то це загрожує зниженням прибутку сектора на 500 млн євро за умови, що маржа продуктових онлайн-магазинів дорівнює нулю (що є оптимістичним сценарієм) . Якщо ж маржа негативна і знаходиться на рівні -5%, то втрати можуть скласти 1,2 млрд євро. У ще більш песимістичному сценарії прибуток може скоротитися на 1,9 млрд євро.

Обсяг прибутку, що знаходиться під загрозою при переході 1% продажів з фізичних магазинів в онлайн (мільйонів євро, ЄС-27 і Великобританія)

Великобританія і Франція піддаються найбільшому ризику

Проблема, яку представляє собою електронна комерція для продуктових рітейлерів, буде сильно відрізнятися від країни до країни в залежності від структури ринку:

- З найбільшим ризиком стикаються Великобританія і Франція, з огляду на і без того високий рівень проникнення продовольчої електронної комерції в цих країнах. В обох країнах спостерігається більш висока ринкова концентрація. Крім того, там на ринку домінуюче становище займають сильні гравці з сегмента супермаркетів і гіпермаркетів, які порівняно рано почали продавати продовольчі товари через інтернет. Наприклад, сервіс «на ходу» (drive-through) і онлайн-покупки з самовивозом (click-and-collect) – відмінна риса французького ринку.

- Незважаючи на те, що в Німеччині спостерігається ще більш висока ринкова концентрація, ринок там набагато менше зрілий: місцеві конкуренти не так охоче розширюють свої онлайн-продажі. Це особливо характерно для дискаунтерів, чия частка на ринку в Німеччині є найвищою серед усіх великих європейських країн (35% в Німеччині і лише 10-15% в інших великих європейських державах), і чия конкурентна перевага завжди була в низьких роздрібних цінах.

- На італійському та іспанському ринках конкурентне середовище набагато більш фрагментоване: іноземні фірми (Auchan, Carrefour) конкурують з вітчизняними важкоатлетами, а безліч дрібніших, часто регіональних гравців об’єднують свої центри закупівель. Фрагментація ринку в поєднанні з конкретними уподобаннями споживачів може пояснити більш низьке проникнення електронної торгівлі в цих країнах, проте 2020 рік продемонстрував реальний інтерес споживачів до покупок через Інтернет (онлайнові продажі виросли на 60-65%).

Подвійна загроза – частці ринку і прибутків – спонукає рітейлерів надати більш важливе значення електронній комерції в своїх стратегічних програмах, зосередивши увагу на таких основних напрямках:

- Адаптація асортименту своїх магазинів і зміна спрямованості інвестицій, щоб пристосуватися до більшого проникнення електронної комерції. Супермаркети і гіпермаркети є таким же «універсальним магазином», як і сучасний веб-сайт, і тому вони найбільшою мірою схильні до ризику зниження відвідуваності і, відповідно, скорочення інвестицій і торговельних площ.

- Інвестиції в цифрові можливості, що дозволяють підвищити ефективність для забезпечення прибутковості онлайн-продажів на одному рівні з фізичним рітейлом. У період пандемії були додані нові потужності, щоб обслуговувати якомога більше клієнтів за короткий період часу, але повернення до більш стійких моделей зростання повинно дозволити приділяти більше уваги ретельному плануванню і рентабельності. Це зажадає зміни існуючої логістичної інфраструктури і створення нових систем, які в значній мірі спираються на технології автоматизації складських приміщень.

Партнерство з компаніями в швидкозростаючій екосистемі продовольчої електронної комерції. В останні кілька місяців спостерігається зростання кількості спільних проектів за участю продовольчих рітейлерів і частиною компаній, що працюють в області так званих харчових технологій (food technology companies), включаючи:

Компанії, що спеціалізуються на доставці їжі (Deliveroo, JustEat, Delivery Hero і т. д.), Які тепер виходять за рамки надання тільки готових страв.

Компанії, що надають послуги з персональних покупок для клієнтів (Everli …), в яких трудяться позаштатні працівники, які займаються підбором товарів у магазинах та їх доставкою до житла покупця на манер Uber.

Компанії швидкої торгівлі (Gorillas, Getir, Cajoo і т. д.), що управляють міськими dark stores із зазвичай обмеженим асортиментом товарів, але обіцяють при цьому надшвидку доставку.

Компанії, які надають логістичні послуги в галузі електронної комерції та пропонують все – від програмного забезпечення до складського обладнання (Ocado) – з метою забезпечення ефективної за витратами логістики для рітейлерів.

Матриця «район охоплення обслуговуванням/набір послуг»

Стаття підготовлена компанією Euler Hermes