Європейська індустрія аутлетів більша, сильніша та краща, ніж до пандемії. Наразі вона оцінюється у 21 млрд євро. Прогнозується, що в 2023 році на аутлет-сцені Європи з’явилось більш ніж 600 додаткових брендів у порівнянні з 2022 роком. А після закінчення війни Україна буде одним з регіонів в Європі, де цей сегмент стрімко розвиватиметься, пише RAU.

Центри роздрібної торгівлі, відомі форматами та пропозиціями дискаунтерів з провідними брендами, пережили значний стрибок у зростанні брендів роздрібної торгівлі та дозвілля за минулий рік. В матеріалі UTG опубліковані дані видання across-magazine, яке посилається на звіт про аутлет-галузь від компанії Ken Gunn Consulting, однієї з англійських консалтингових компаній, що обслуговують світову аутлет-індустрію.

Про те, де та скільки аутлет-центрів працює

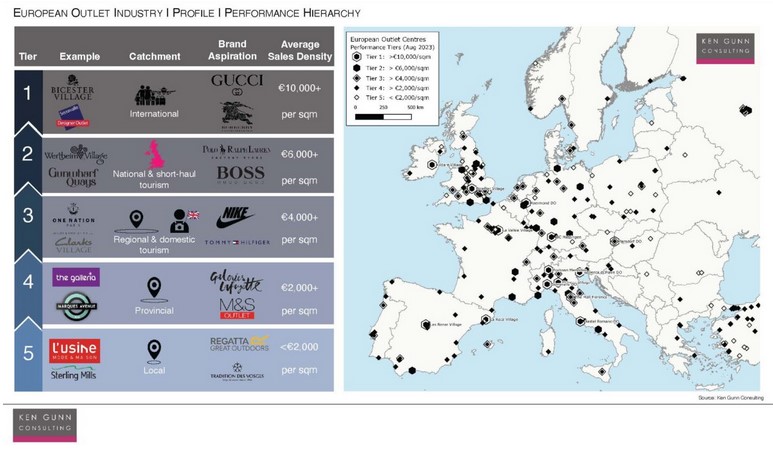

Згідно зі звітом European Outlet Industry Review (EOIR), зараз аутлет-центри працюють в 35 країнах. Це 212 великих аутлет-центрів по всій Європі з загальною орендованою площею 4,07 мільйона кв. м. При цьому усі аутлет-центри поділяються на п’ять рівнів ефективності на основі асортименту брендів і класифікуються відповідно до критичної маси.

«Аутлет-центри залишаються найкращими виконавцями в секторі роздрібної нерухомості. За рік до літа 2023 року у аутлетах спостерігався значний стрибок: 596 нових брендів і бренд-операторів увійшли в аутлет-центри, а загальна кількість брендів у цьому секторі склала 4446. Це найяскравіша ознака того, що аутлет-сектор не тільки міцний, але й у гарному стані», – відзначається у звіті.

Про рейтинг провідних аутлет-брендів

Це стосується не лише роздрібних брендів – бренди продуктів харчування та напоїв зросли на 9,5%, а кількість закладів харчування – на 11,3%. При цьому за 2023 рік бренд Levi’s залишається провідним аутлет-брендом за наявністю близько у 135 аутлет-магазинах. Друге місце займає Guess зі 129 аутлетами, а Adidas — третю сходинку зі 131 магазином, але в дещо слабших місцях, ніж Guess. При цьому Nike опустився з 3-го на 4-те місце після закриття приблизно шести аутлетів у Москві, тоді як Sketchers додав 11 нових аутлетів, перейшовши до 97 європейських місць і піднявшись на 2 позиції. Крім того, Jack & Jones, Puma та Marc O’Polo були найактивнішими роздрібними брендами Європи з точки зору зростання портфоліо, а Hugo by Hugo Boss подвоїв кількість аутлетів.

Про зростання продажів

Якщо розглянути оборот європейських торгових точок, то він подвоївся з 10,7 млрд євро у 2013 році до 21,4 млрд євро у 2023 році. Це номінальне сукупне зростання на 7,1% річних, що, без урахування інфляції, на 53% перевищує темпи зростання роздрібних продажів непродовольчих товарів (що включає онлайн-продажі) в Європейському Союзі.

Географічно у 2023 році оборот розподіляється так: на Південну Європу припадає 7,3 млрд євро, трохи менше – на Західну Європу у розмірі 7,2 млрд євро, а на Північну Європу лише 4,6 млрд євро. Тому очікується, що зростання продажів у Європі у 2023 році становитиме 13,2%, головним чином завдяки Південній Європі і Західній Європі. Саме ці регіони рухаються новими розробками, покращенням асортименту брендів і відновленням внутрішніх витрат.

А ось на Центральну Європу (за винятком росії) і на Балкани припадає 28% населення, але лише 18% наявних торгових площ, що свідчить про значні можливості для майбутнього зростання.

Розширення F&B

Що стосується продуктів харчування та напоїв, компанія Bollicine & Co розширила свою діяльність за рахунок розкішних магазинів по всій Європі. Але Starbucks залишається провідним брендом F&B у торгових точках по всій Європі з 53 локаціями. Тому у аутлет-центрах залишаються значні можливості для кращого узгодження пропозицій харчових продуктів і напоїв, щоб відповідати вишуканим брендам розкоші та дизайнерським брендам по всій Європі.

Про керування аутлетами

Аналітики також бачать потенціал для деякої консолідації сектора. За їх інформацією, є лише 27 операторів у Європі, які керують кількома аутлет-центрами. Хоча деякі з них володіють кластером торгових точок, багато активів недостатньо керується людьми з вузьким набором навичок і обмеженою силою для переговорів. Але логічно думати, що протягом наступних кількох років інвестори намагатимуться об’єднати індивідуальні центри та невеликі портфелі у більші, стратегічно керовані портфелі з доданою вартістю.

Наприклад, компанії вищого рівня високо цінуються інвесторами, такими як La Salle IM, DWS, Nuveen, Aviva та Hammerson. Саме вони мають значну вартість і рідко виходять на ринок. Таким чином, у майбутньому найкращі можливості у сегменті будуть через непрямі інвестиції в провідні об’єкти, також придбання об’єктів нижчої ланки ієрархії або розвиток нових місць.

Також, враховуючи операційну природу активів торгових точок, недосвідченим інвесторам важко вибрати інвестиції з найбільшими шансами на успіх. Тому новеньким учасникам слід спочатку шукати тих консультантів і операторів, які поєднують у собі глибокі знання, необхідні для визначення виграшних можливостей, із підприємницьким досвідом, необхідним для розблокування суттєвого збільшення вартості, яке, безсумнівно, пропонує сектор аутлетів.

Про подальший розвиток

Попри високі відсоткові ставки, які змусили призупинити проєкти розвитку, у звіті відзначаються можливості для збільшення площі аутлет-центрів до 5 мільйонів кв. м. у майбутньому. Наприклад, у частинах Північної та Західної Європи відсутні відповідні керуючі компанії верхнього рівня. Але аутлет-магазини ще мають охопити економіки, що розвиваються, такі як Словенія чи Албанія. Серед цього списку також є і Україна, яка після закінчення війни, повинна стати одним із регіонів Європи, де буде швидко розвиватися сегмент аутлет–центрів.