RAU у партнерстві з аналітичною компанією NielsenIQ та Ukraine Economic Outlook представили спецпроєкт: дослідження «Основні тренди ритейлу 2022». Де, зокрема, були виявлені основні зміни, що сталися в європейському та українському ритейлі, у пріоритетах споживачів у різні фази війни та що їх тепер спонукає до покупок.

На закритій сесії членів та партнерів Асоціації ритейлерів України RAU Special Event «Економічний фронт ритейлу: робота під постійними викликами» керівник відділу аналітики Асоціації ритейлерів України Яна Єрмакова, а також директор відділу аналітики компанії NielsenIQ в Україні Михайло Гафуров разом із глобальним керівником по розробці та впровадженню хмарних рішень для ритейлу NielsenIQ Віталієм Бриком представили масштабне дослідження «Основні тренди ритейлу 2022». В попередньому матеріалі на порталі RAU було опубліковано тези цього дослідження стосовно змін у поведінці українського споживача за час війни. Дана публікація присвячена ключовим трендам 2022 року, які проявилися в українському та зарубіжному ритейлі.

Воєнна географія українського ритейлу

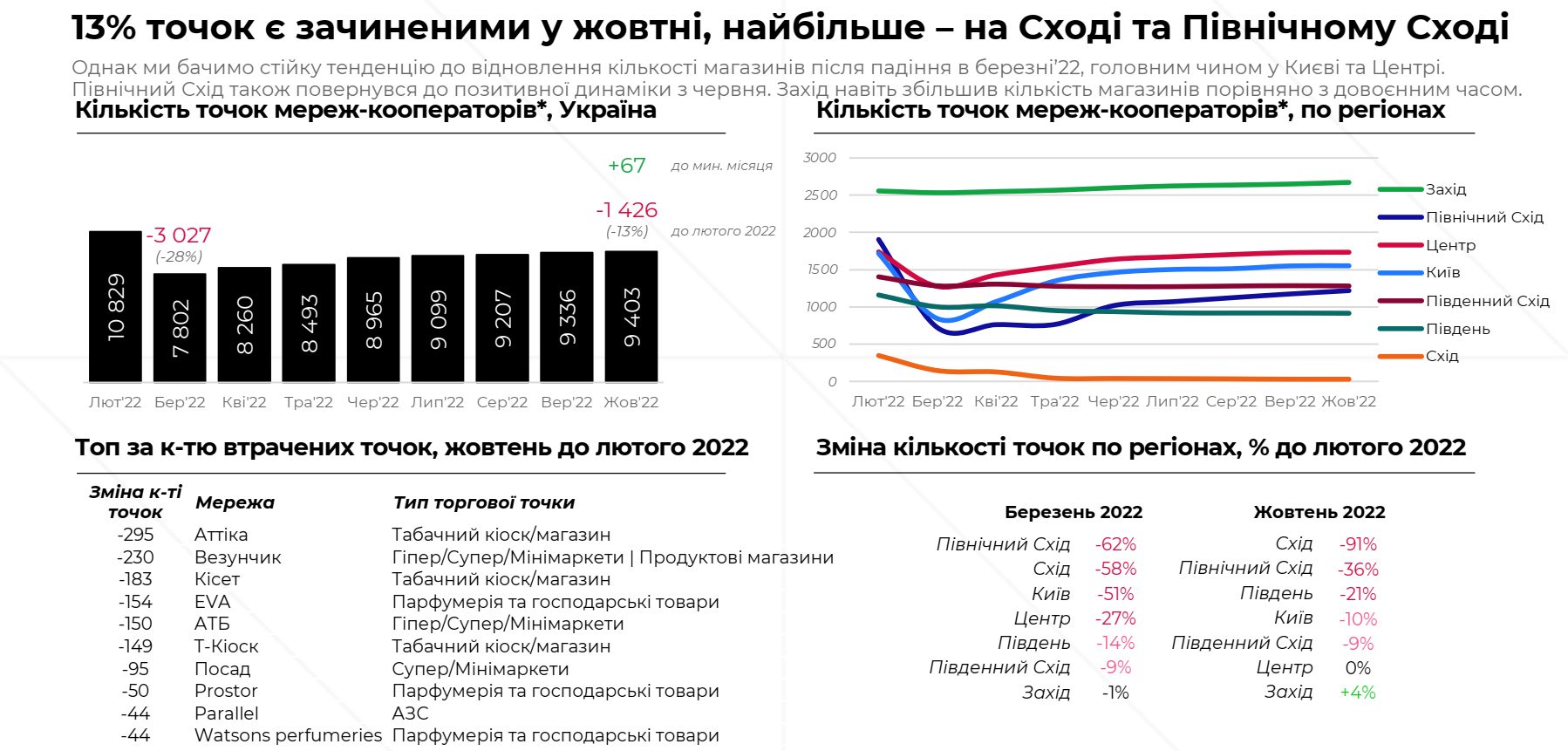

Як свідчать аналітичні дані дослідження RAU та NielsenIQ, 13% торгових точок в Україні лишалися зачиненими у жовтні, найбільше – на сході та північному сході країни. Водночас спостерігається стійка тенденція до відновлення кількості магазинів. На північному сході також ритейл повернувся до позитивної динаміки з червня, а на заході України навіть збільшив кількість магазинів порівняно з довоєнним часом. Розвиток ритейлу на заході країни зумовлений не тільки більш безпечною локацією та міграцією туди населення з інших регіонів. Слідом за потенційними покупцями мережі зі сходу почали відкривати нові магазини на заході, аби диверсифікувати ризики та розвивати бізнес.

Стабільна працююча економіка – запорука безпеки країни, що дає можливість наповнювати бюджет і забезпечувати всім необхідним війська на фронті. При цьому, ритейл – одна з ключових галузей економіки, яка гарантує стабільні та великі надходження для бюджетів усіх рівнів, надає роботу сотням тисяч людей і засоби для існування мільйонам їхніх родичів, що особливо важливо в умовах майже 35% безробіття. Разом з тим, у теперішній ситуації, галузь роздрібної торгівлі вимагає уваги та допомоги з боку держави: у дерегуляції сфери, будуванні відносин з держорганами, налагодженні співпраці з виробниками та постачальниками, забезпеченні електроенергією тощо. Зараз всі ці проблеми лягли важким тягарем на плечі торговельних мереж, внаслідок чого рентабельність роботи компаній значно зменшилася, а отже – зменшуються й податкові надходження.

Варто зазначити, що зачинення магазинів означало для їх власників величезні втрати коштів, які були вкладені в створення цих торгових точок, інфраструктуру та кадри. Так, у березні близько третини об’єктів українського ритейлу було зачинено, частина з яких була зруйнована чи розграбована. І тепер мережі мають знову вкладати свої кошти на відбудову.

Найбільше таких точок виявилося на сході та півдні країни. Показовими є приклади мережі табачних кіосків/магазинів Аттіка, яка через війну втратила майже 300 точок, а також мережі продуктових магазинів Везунчик, що залишилася без 230 об’єктів (гіпер/супер/мінімаркети та продуктові магазини).

Зміна трафіку та середнього чека

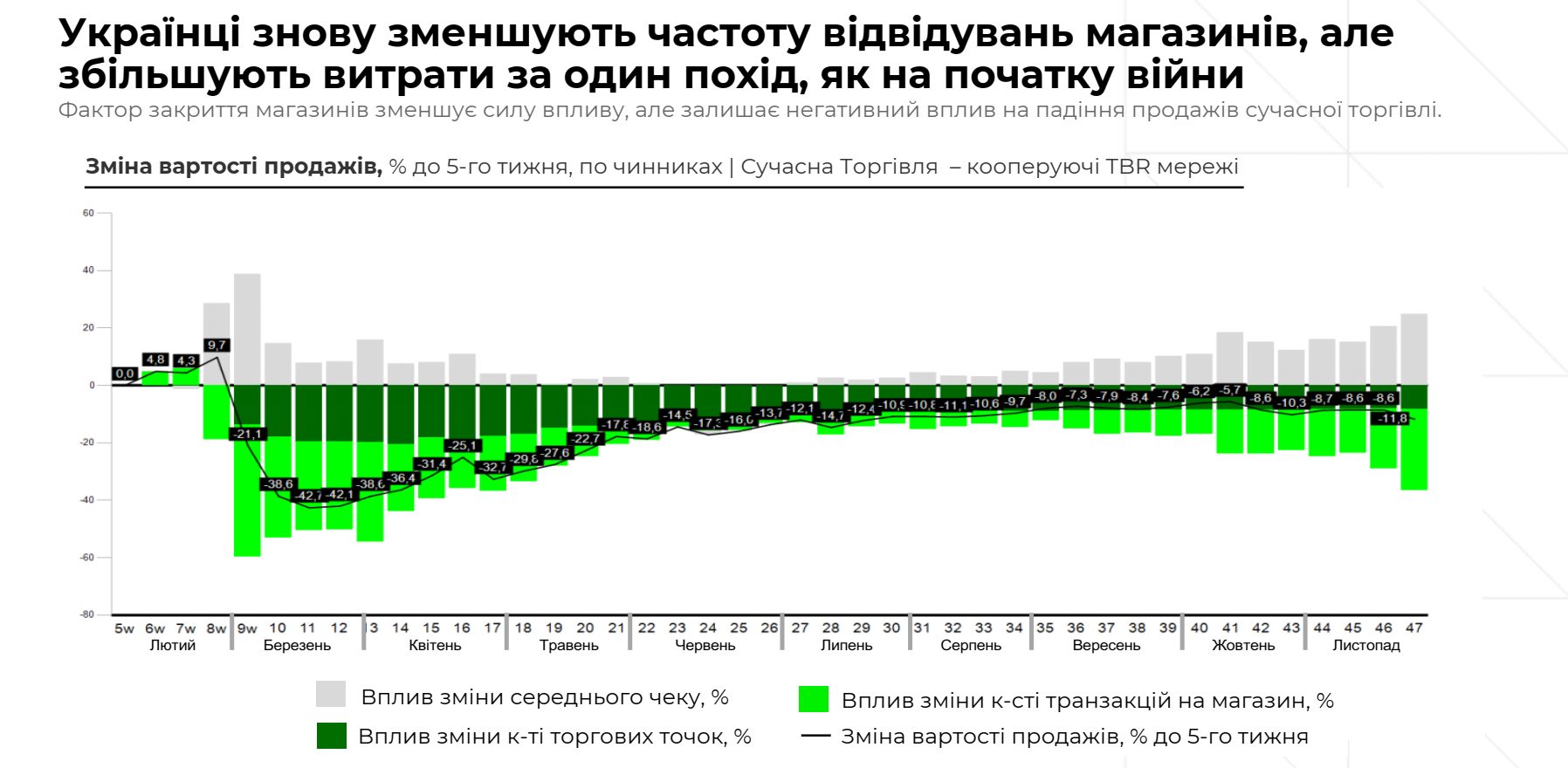

Повномасштабна війна також змінила відвідуваність магазинів та розмір середнього чека. Достатньо згадати, що велика кількість потенційних покупців полишила межі країни. Якщо подивитися на графік продажів, то добре помітно панічні закупи населення. Тоді кількість походів в магазин та кількість транзакцій просіла при значному збільшенні розміру середнього чека. Так, на початку березня (дев’ятий тиждень року) сума продажів зменшилася на 21,1%, але середній чек збільшився при скороченні кількості транзакцій на магазин.

По мірі того як стабілізувався фронт, і споживачі звикали до життя під час війни, більш-менш стабільною ставала і торгівля. Але в жовтні, коли росія вдалася до терористичних атак української інфраструктури, знову повернулися реалії початку великої війни. Як бачимо, закриття магазинів через брак електроенергії та повітряні тривоги знову збільшили середній чек та зменшили число походів до магазину. Але цього разу на збільшення середнього чека додала свій вплив висока інфляція, а до зменшення виторгу тепер іще додалися втрати товару, який доводиться списувати через вимкнення світла. Що лягає додатковим фінансовим тягарем на плечі ритейлерів.

Виробники та постачальники

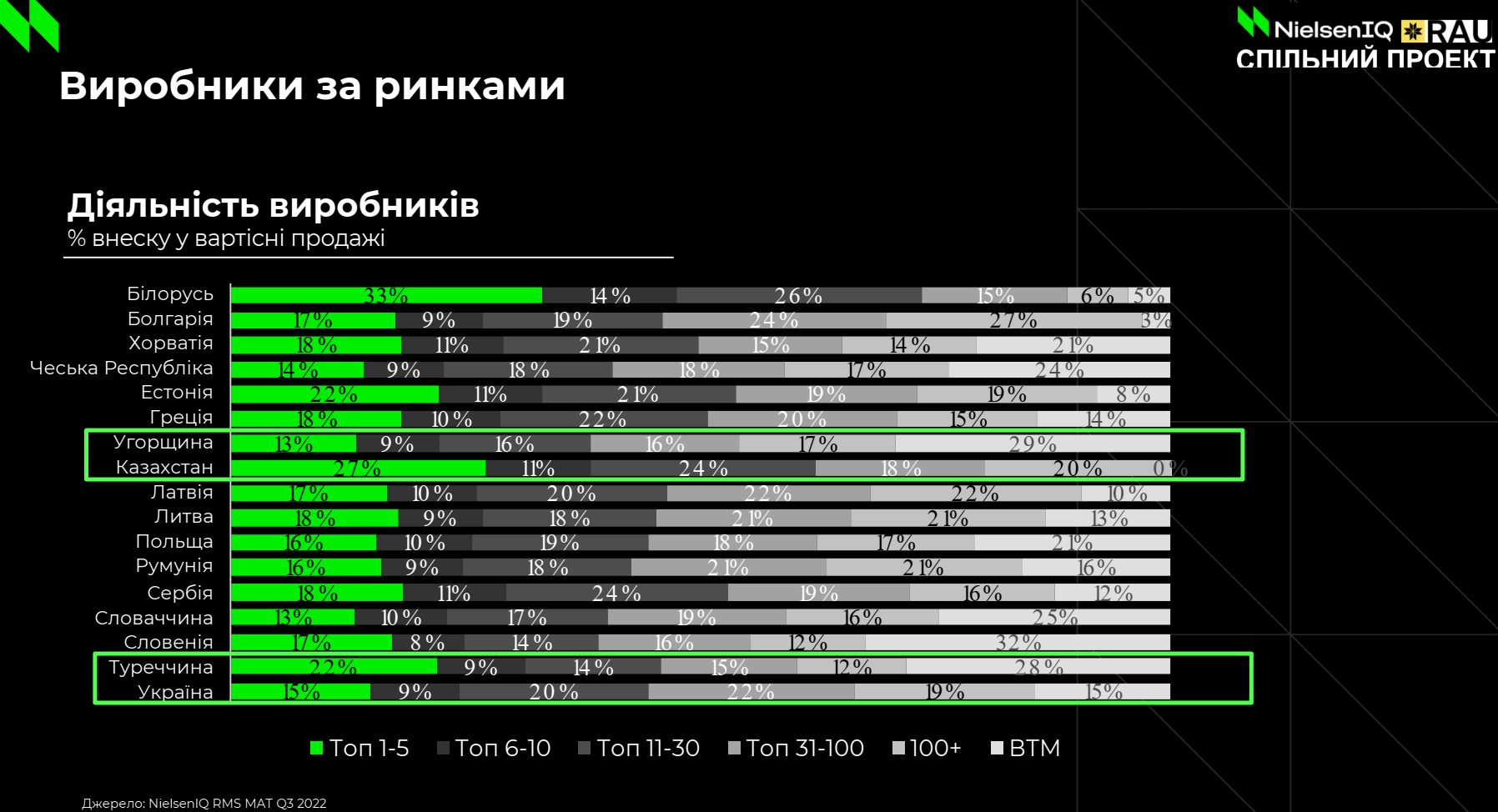

В структуру продажів війна теж внесла свої корективи. На діаграмі видно, що в Україні досить рівномірний розподіл між різними за «вагою» на ринку виробниками. Натомість у Казахстані топ-5 виробників мають частку у 27% всього виторгу категорії FMCG в країні, у Туреччині – 22%. Так само доля власних торгових марок в Угорщині становить 29%, а в Туреччині – 28%. Натомість в Україні топ-5 виробників і ВТМ займають лише по 15%.

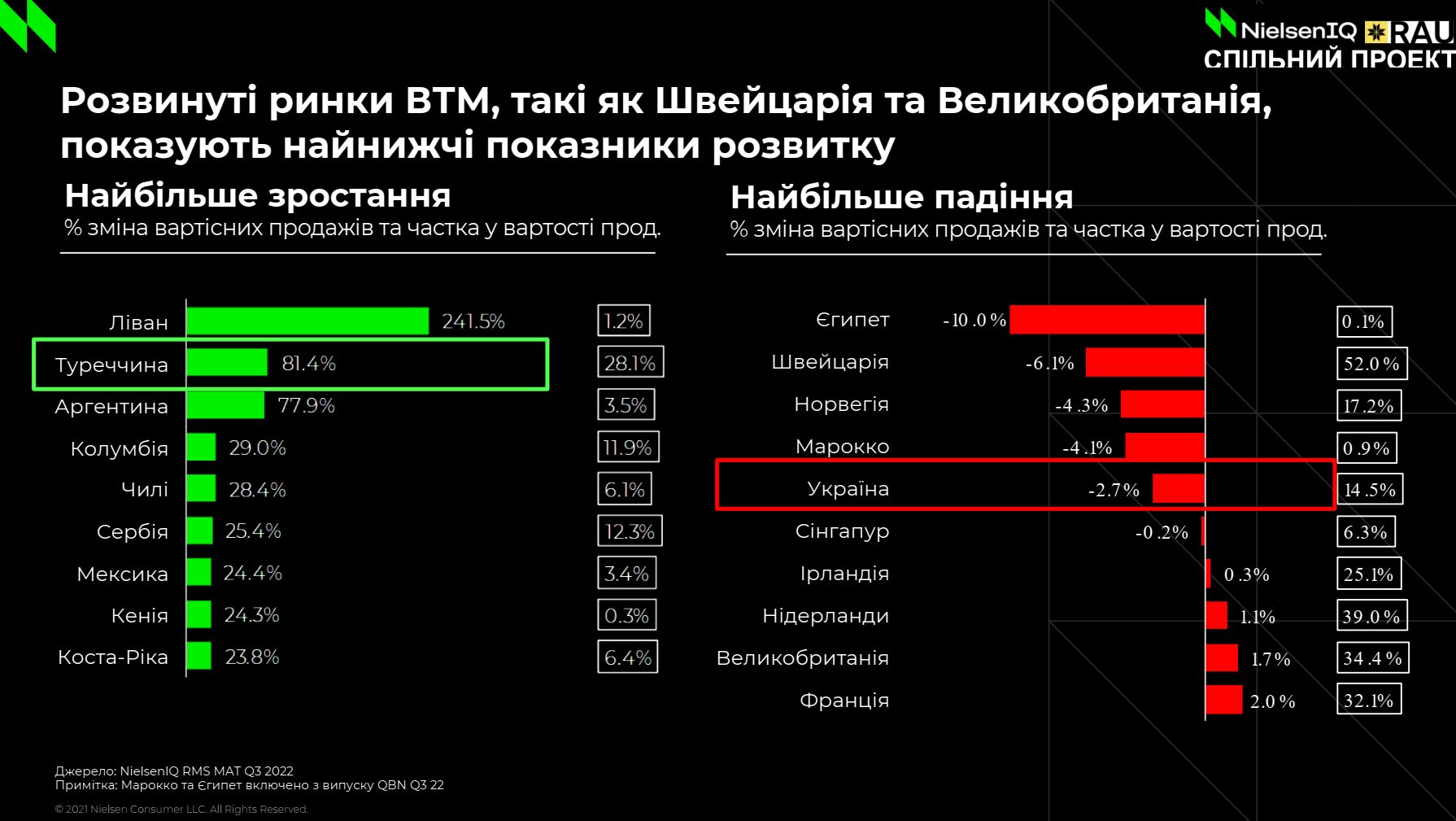

Цікаво також, що серед країн з високим рівнем інфляції Україна знаходиться не на першому місці по зростанню цін та зміні частки продажів ключовими виробниками. Так, у Туреччині, де війни немає, інфляція товарів категорії FMCG перевищує 70%, виторги першої п’ятірки виробників зросли на 86% відносно минулого року. В Україні, де продуктова інфляція більше 28%, продажі першої п’ятірки скоротилися у грошовому виразі на 2%. Так само виділяються на загальному фоні Угорщина та Казахстан.

Зміна лідерів у категоріях

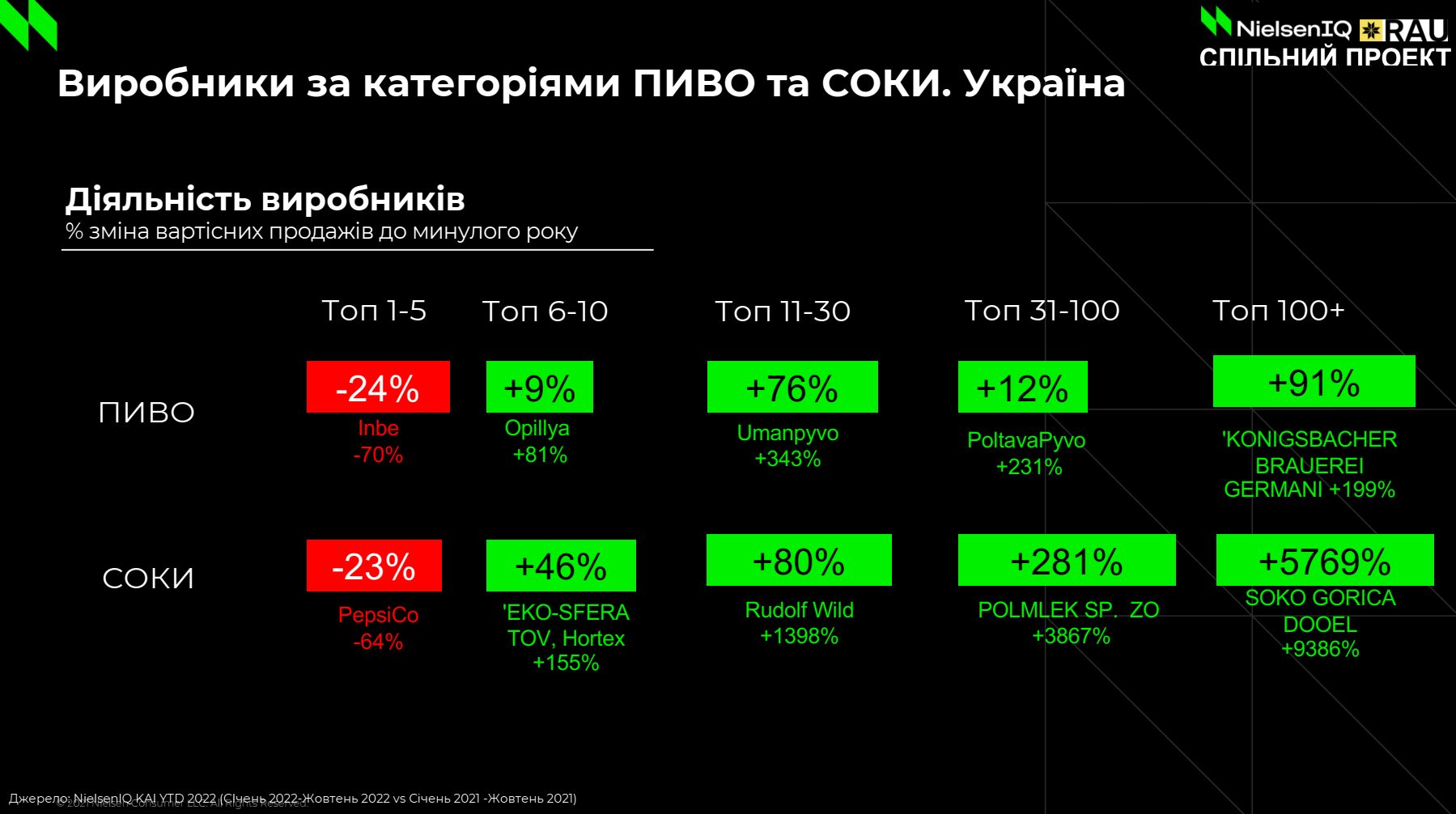

За окремими категоріями товарів в Україні перші топ-5 виробників втратили значно більше ніж декілька процентів виручки від рівня минулого року. Наприклад, в категорії “пиво та соки” втрати першої п’ятірки становлять відповідно 24% та 23%. Так, компанія AB InBev Efes (броварні в Харкові, Чернігові та Миколаєві) втратила 70% продажів, а компанія PepsiCo (заводи у Миколаївській області) втратила 64% продажів. Відповідно інші виробники зайняли їх місце на полицях, показуючи великий приріст. Скажімо, Уманьпиво збільшило реалізацію на 343%, а Полтавпиво – на 231%. В категорії соки зміни ще більш вражаючі.

Як змінювався попит на різні категорії товарів

Варті уваги й зміни серед лідерів продажів у різний час. Так, на початку війни люди робили запаси засобів догляду за дитиною, круп, консервів, олії та інших товарів тривалого зберігання. Потім стався провал торгівлі у березні та невелике зростання показав лише сегмент товарів по догляду за волоссям, а продажі алкоголю обвалилися на 74% через введення «сухого закону». Хто хотів, все одно міг придбати алкогольні напої, але не через організований ритейл, який лише недоотримав значні кошти від такої заборони. Зайвим підтвердженням чому стало збільшення продажів майже втричі (+180%) після часткового зняття у квітні обмежень на торгівлю алкогольними напоями. Після цього дана категорія ніколи не потрапляла в топи продажів, ба більше: згодом вона знову показала падіння. Це гарний приклад зайвого державного регулювання. Починаючи з травня, попитом знову користувалися лише базові споживчі товари (місяць до місяця).

Власні торгові марки

Оскільки в усьому світі ростуть ціни, все більшою популярністю користуються власні торгові марки мереж, які допомагають споживачам боротися зі зростанням витрат. Прискорення продажів ВТМ спостерігається в усіх регіонах, що призвело до зростання їх глобальних продажів на 6,8% якщо порівнювати результати третього кварталу 2022 року з відповідним періодом минулого року. Чим більше рівень інфляції, тим більш стрімко набирають популярності ВТМ, що добре видно на прикладі країн Східної Європи (+24,3%).

В середньому частка ВТМ у роздрібній торгівлі в світі складає вже 20%. Тобто це стало суттєвою складовою FMCG-ринку. Як уже зазначалося, в Україні ця частка на рівні 15%, але наразі продажі ВТМ трохи скорочуються. На відміну від тієї ж Туреччини, де вартість проданих товарів під ВТМ зросла на 81,4%.

Зміни в продовольчому та непродовольчому сегменті

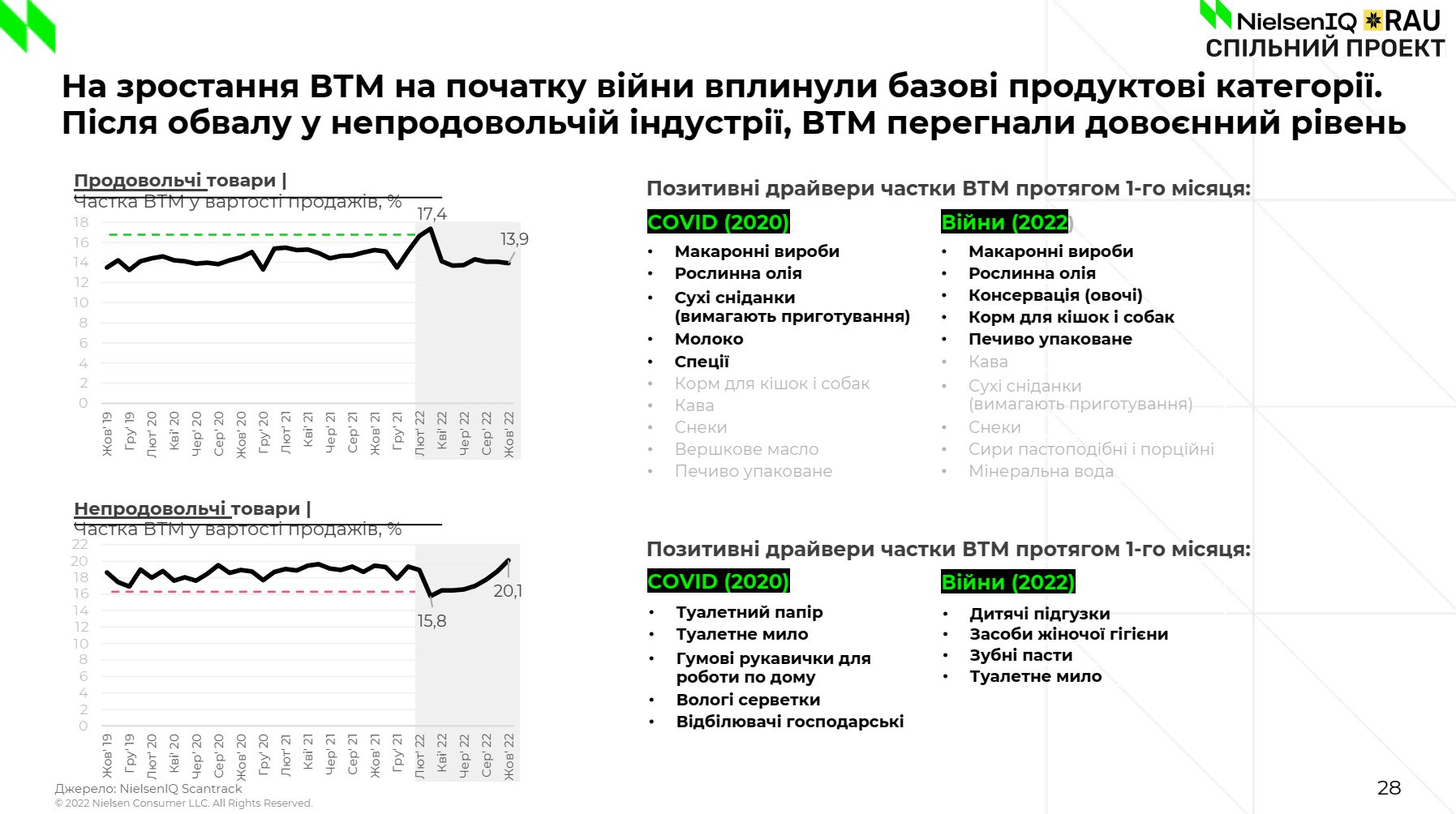

Цікаво порівняти динаміку споживання ВТМ у категоріях продовольчих та непродовольчих товарів в Україні. Наприклад, якщо у 2022 році частка ВТМ у продовольчих товарах знижується і наразі складає майже 14%, то в категорії непродовольчих товарів вона продовжувала стабільно зростати, і вже перевищила 20%.

При цьому добре видно, як відрізняється по деяких товарних позиціях споживання ВТМ на початку пандемії (березень 2020 року) та на початку війни (березень 2022 року). Якщо по продуктових категоріях все більш-менш співпадає (макарони, олія та сухі сніданки чи консерви й т. п.), то по non-food категоріях помітні відмінності. Зокрема, якщо під час Covid-19 на першому місці були засоби захисту і туалетний папір, а вже під час війни першочергово скупали дитячі підгузки та засоби гігієни.

Зміни в промо-активності

На початок третього кварталу 2022 року зростання цін стало двозначним в Європі уперше за десятки років. Відповідно споживачі активно шукають акційні пропозиції. Так, наприклад, в Чехії частка промо-продажів склала в січні-серпні 2022 року більше 60% від загального об’єму торгівлі. Так само ростуть промо-продажі в Латвії, Великобританії, Франції та Данії. В Україні цей показник становить 39%. Тут мова йде про будь-які види акцій, а не тільки цінові знижки.

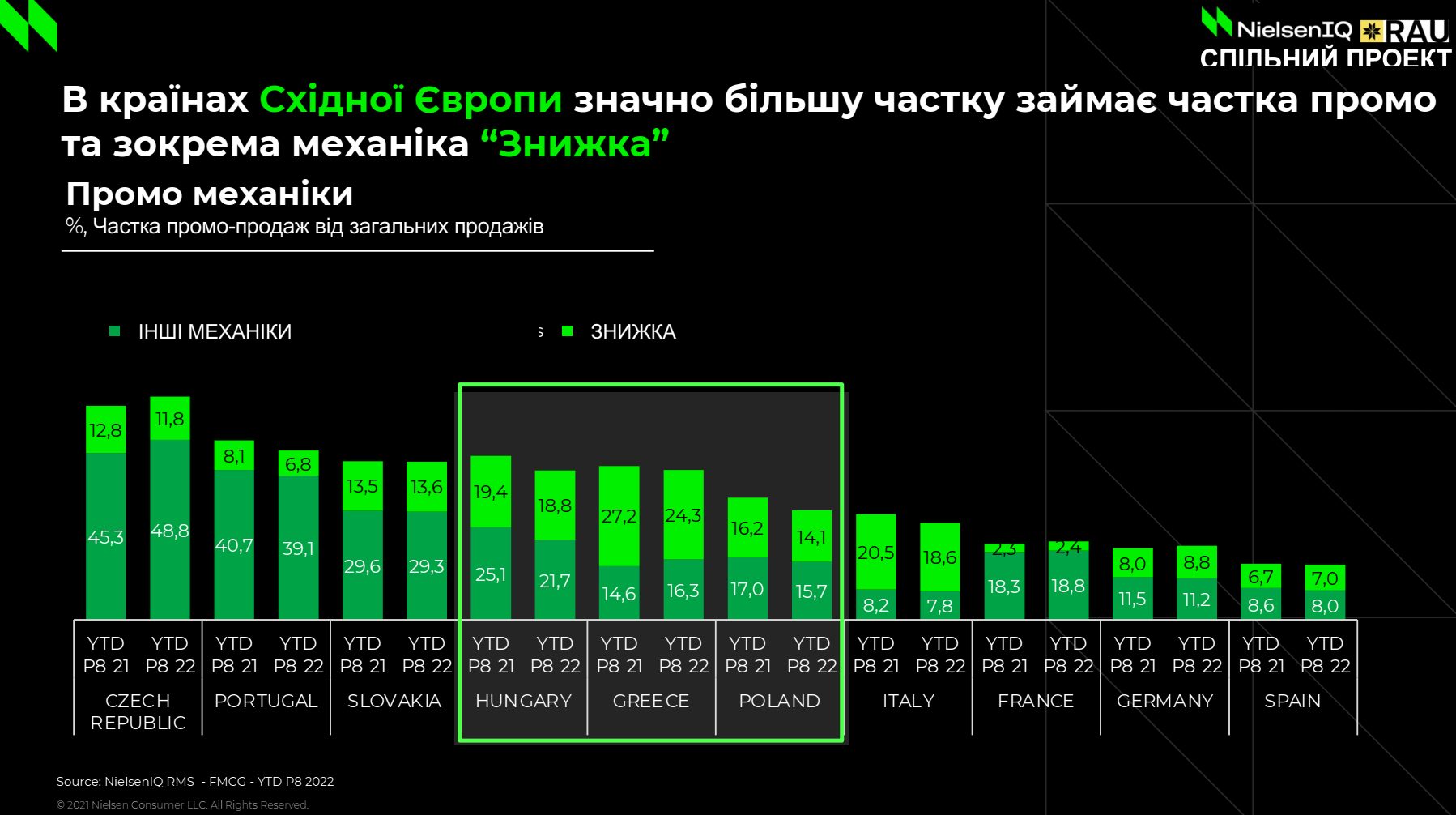

Проте якщо розглянути різні механіки промо, буде добре видно, що в країнах Східної Європи значно більшу частку займає частка промо, та зокрема механіка «Знижка». Це добре видно на прикладі Угорщини, Греції та Польщі. В окремих категоріях товарів частка промо-продажів перевищує 70%, як, наприклад, напої в Чехії.

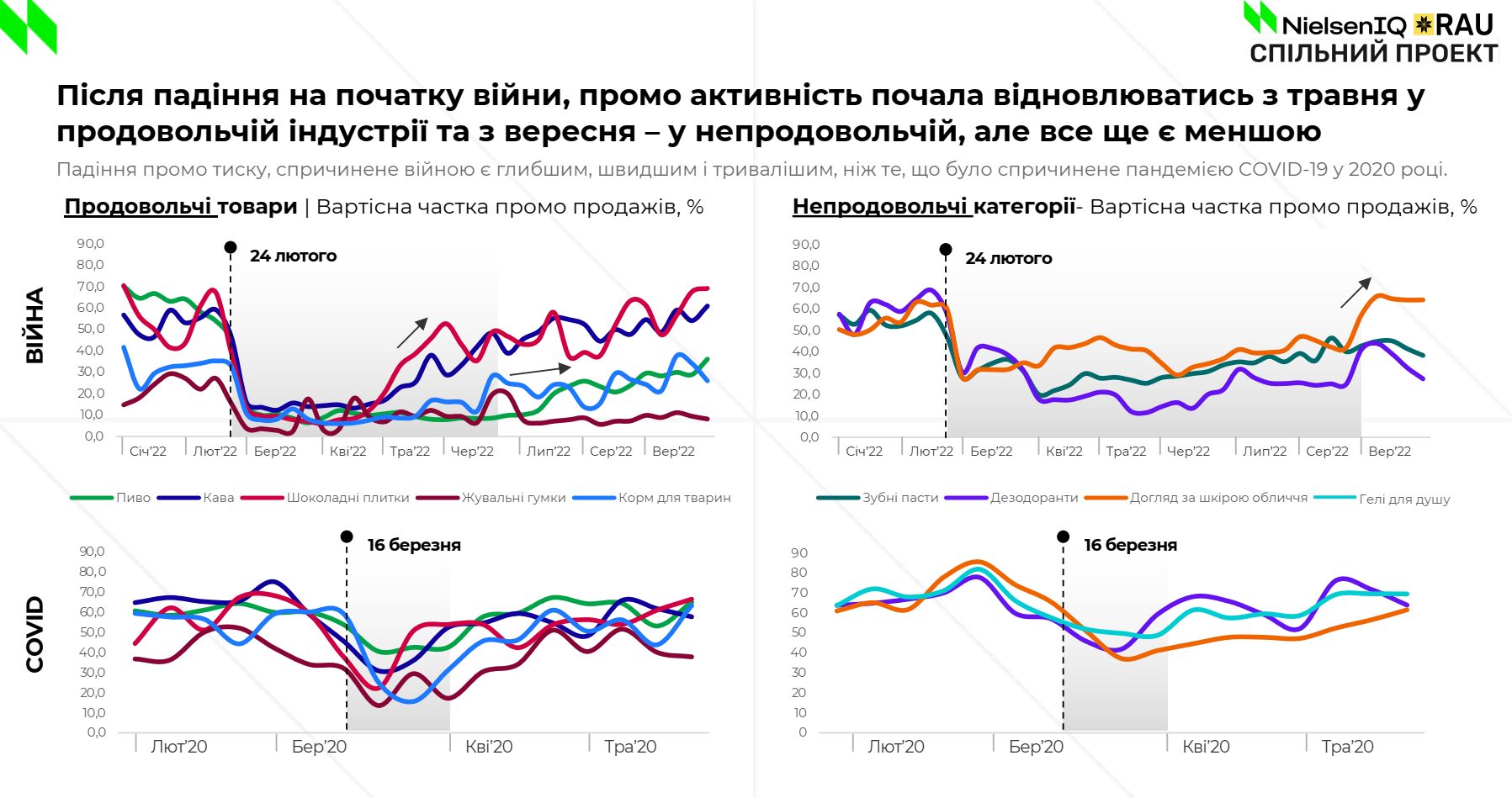

Якщо так само порівнювати продажі в пандемію та під час війни в Україні, добре видно що після 24 лютого всі забули про будь-які акції (а деякі постачальники й про свої контрактні зобов’язання). Повернення частки продажів через промо в продовольчій групі товарів почалося лише з травня, а помітне зростання в non-food категоріях – лише з вересня.

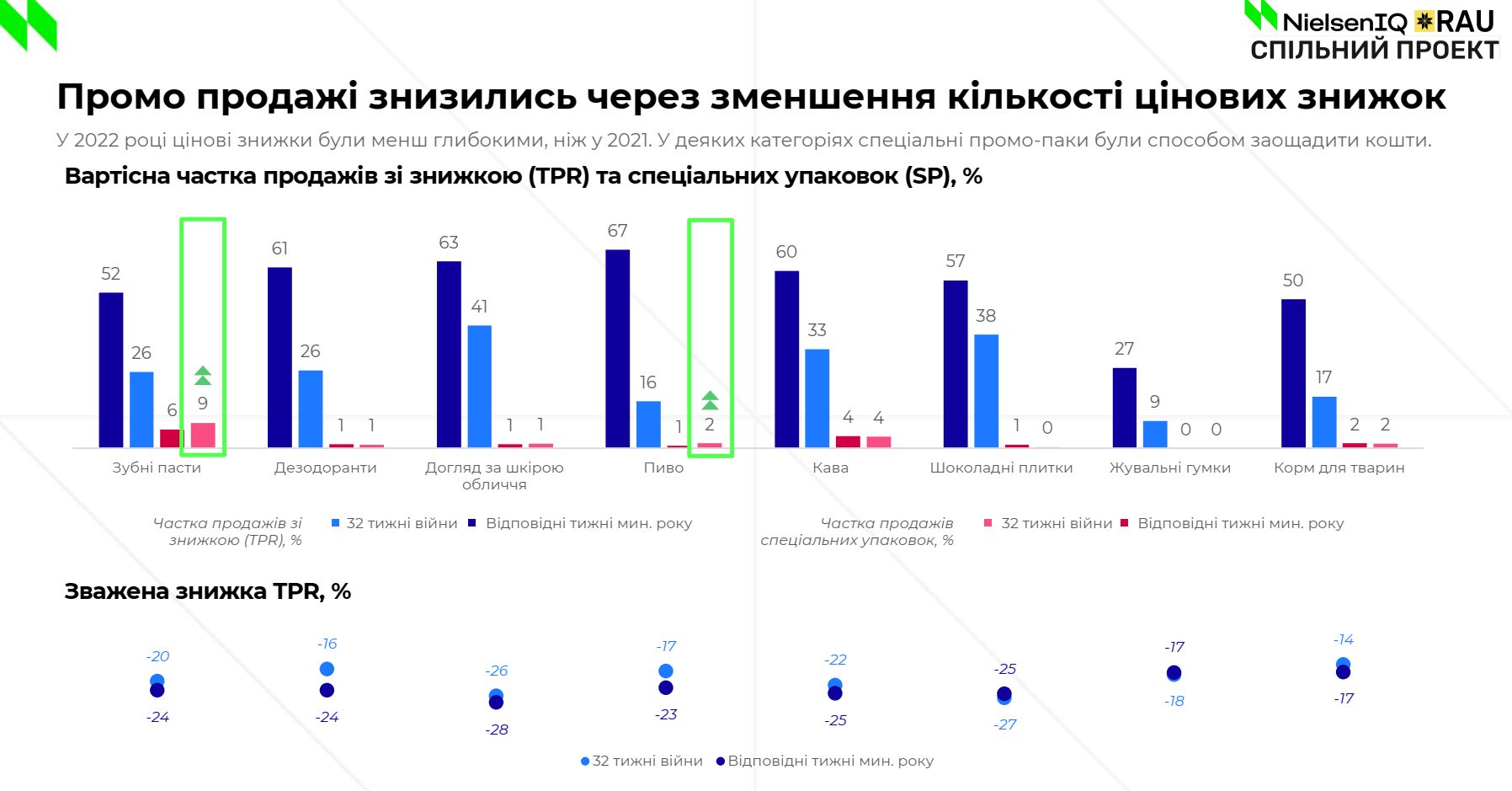

Водночас у 2022 році цінові знижки були менш глибокими, ніж у 2021-му. У деяких категоріях спеціальні промо-паки були способом заощадити кошти. Скажімо, рік тому частка продажів зубних паст зі знижкою була на рівні 52%, а тепер лише 26%. Хоча помітно зростання частки товару в спеціальних упаковках. Найбільш разюча різниця в застосування знижок у категорії пива. Замість торішніх 67% тепер маємо лише 16% частки промо. Тобто зменшення більш ніж учетверо. Подекуди середній розмір знижки значно впав, а в деяких категоріях товарів, як от шоколадні плитки – майже не змінився (25% проти 27% рік тому).

Реакція покупців

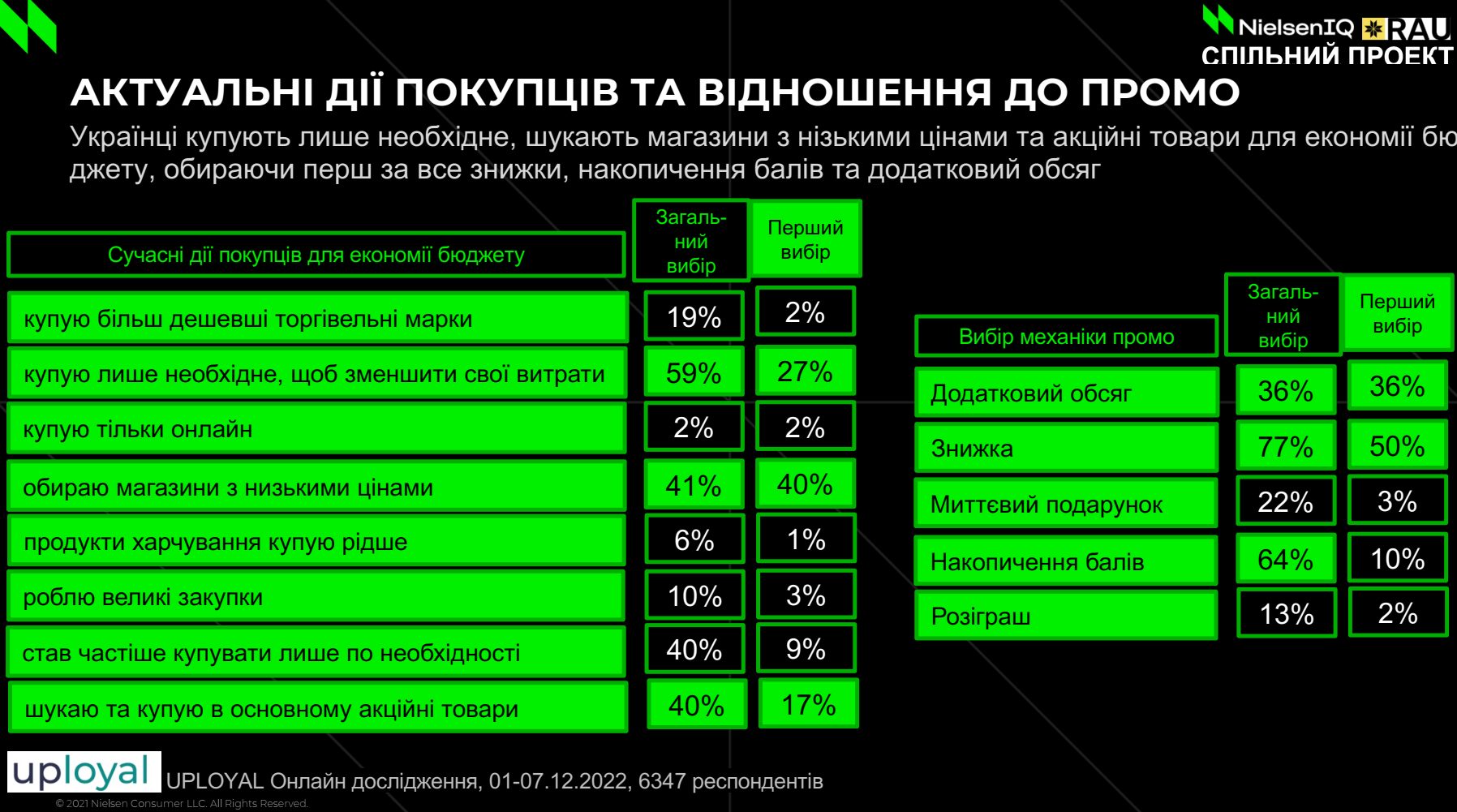

Згідно з даними опитування майже 7000 споживачів, проведеного компанією Uployal, 59% українців купують лише найнеобхідніше, аби зменшити свої витрати. Причому приблизно третина назвали це в першу чергу. Важливо також, що із 41% тих, хто вибирає магазини із більш низькими цінами майже стільки ж (40%) зробили це своїм першим вибором. Тобто першочергове завдання для вітчизняних ритейлерів – створити враження магазину із доступними (читай – низькими) цінами на товари. Тому що все інше – вторинне.

Додатково варто відмітити, що ті самі 40% цілеспрямовано шукають та купують акційні товари. Серед всіх механік промо 77% споживачів вибирають пряму знижку і для половини з них – це першочерговий вибір. Цікаво, що 36% готові купувати додатковий обсяг товарів по акції й тут так само 36% вказали це як свій перший вибір. Тобто кожен третій готовий реагувати на пропозицію додаткового товару типу 2+1=2 і т. д.

Онлайн-канал продажів також сприймається як більш вигідний для покупок. Онлайн-шопінг показав стрімке зростання в усіх регіонах, включаючи Європу, де e-commerce перевищила частку у 5% від загальних продажів FMCG на таких ринках, як Франція, Бельгія, Нідерланди та Чехія.

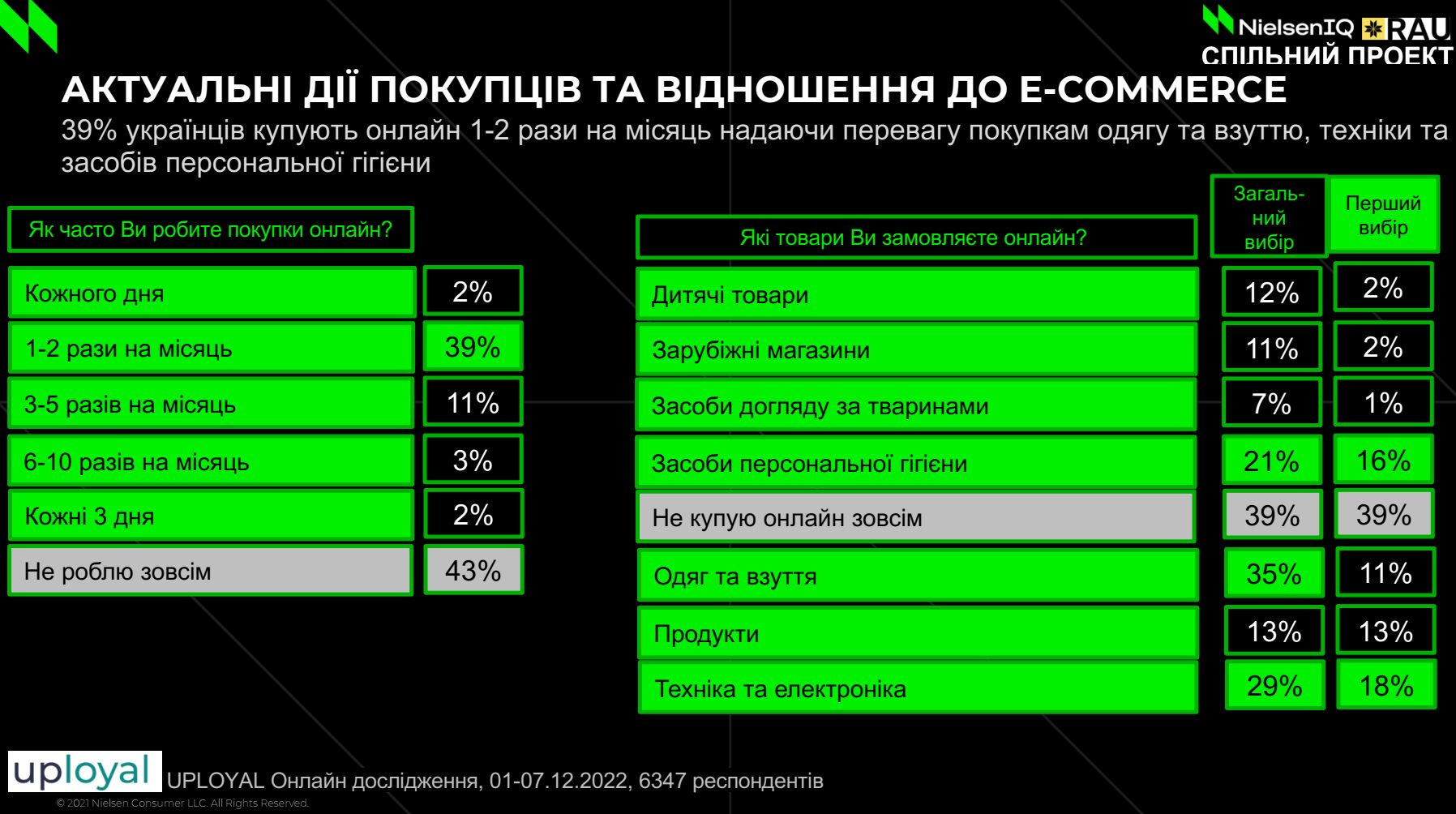

В той же час 39% українців купують онлайн 1-2 рази на місяць, надаючи перевагу покупкам одягу та взуття, техніки та засобів персональної гігієни. Але так само 39% споживачів не купують в інтернеті зовсім нічого. І тут важливу роль у розвитку онлайн торгівлі відіграють такі мережі як EVA, Watsons, Makeup та інші.