Як змінювалися онлайн-продажі протягом І півріччя 2022 року

Після практично повної зупинки онлайн-торгівлі в перші тижні війни ритейлери поступово налагодили логістику, перенесли склади та підлаштувалися під зміни попиту. Проте, незважаючи на окремі сплески споживацьких запитів та збільшення середнього чеку, повноцінне відновлення сектору почалося тільки з літа. А про торгівлю в довоєнних об’ємах можна говорити лише по окремим позиціям.

В останні роки помітне зростання інтернет-продажів стало окремим предметом гордощів ритейлерів. Це призводило до умовної “гонки озброєнь” роздрібних мереж: робота йшла на усіх можливих напрямках задля підвищення реалізації товарів через онлайн-канали. Це лише вершина айсберга онлайн-торгівлі. Інша справа – обслуговування інтернет-ресурсів, логістика і доставка товару. RAU опитала учасників роздрібного ринку України, як змінювалася інтернет-торгівля відносно офлайн в останні місяці та який їх об’єм станом на серпень.

Великі перспективи

Згідно з даними опитування Deloitte в Україні, напередодні війни другий рік поспіль спостерігалася важлива тенденція: двократне переважання темпів зростання онлайн над офлайн. 22% респондентів зазначили, що почали купувати частіше онлайн, і лише 9% купують частіше офлайн. І ця тенденція лише посилювалася. Багато в чому завдяки наслідкам пандемії, яка привчила багатьох людей купувати онлайн. Як показало дослідження Soul Partners і Baker Tilly Україна, обсяг ринку e-commerce в 2020 році зріс на 41% та досягнув $4 млрд, що становило 8,8% від загального обсягу роздрібної торгівлі в Україні. Очікувалося, що ця частка за підсумками 2021-го буде на рівні 9,2%, або $4,4 млрд.

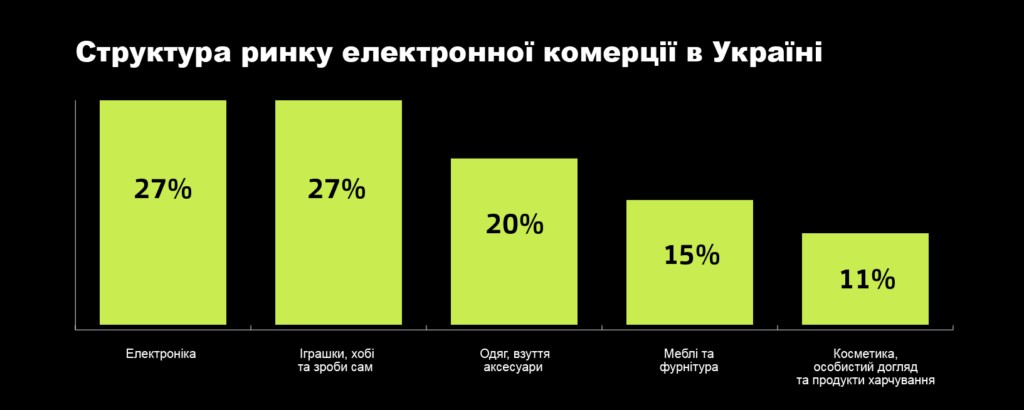

Ринок електронної комерції виріс майже втричі з 2016 року і аналітики прогнозували його подвоєння протягом наступних п’яти років.

Інфографіка: EVO Group, аналіз Soul Partners

Найкращі перспективи для збільшення продажів через онлайн-канал мали споживча електроніка та одяг. Зокрема, очікувалося, що доля онлайн-продажів електроніки має потенціал росту з 23% до майже 46%. Онлайн-торгівля одягом в Україні зростала у середньому на 26% з 2016 року і досягла $291 млн у 2020-му. Тобто близько 7% одягу продавалося через інтернет, хоча середній чек був невеликим: $24-31. Втім, Україна взагалі мала найнижчий у порівнянні з сусідніми країнами рівень витрат однієї людини на е-комерцію на рік – $104. Наприклад, у сусідній Польщі цей показник був на рівні $541.

Інфографіка: Baker Tilly Україна

В п’ятірку найбільш розвинених секторів українського e-commerce входили також меблі та товари для дому, косметика та парфумерія, а також товари для дітей. При цьому ліки і продукти харчування стали відносно новими категоріями на ринку, але також із гарним потенціалом до зростання.

Як підрахували в агенції онлайн-маркетингу Promodo, 82,6% ринку займали маркетплейси – Rozetka, Prom.ua, epicentrk.ua, Bigl, Z?kupка та Allo. Далі йдуть великі магазини – 14,8%. Серед них: Comfy, Фокстрот, Цитрус, Eldorado, MOYO та інші. Найменша частка мультикатегорійних магазинів – 2,6%. Проте повномасштабна війна росії проти України повністю все змінила.

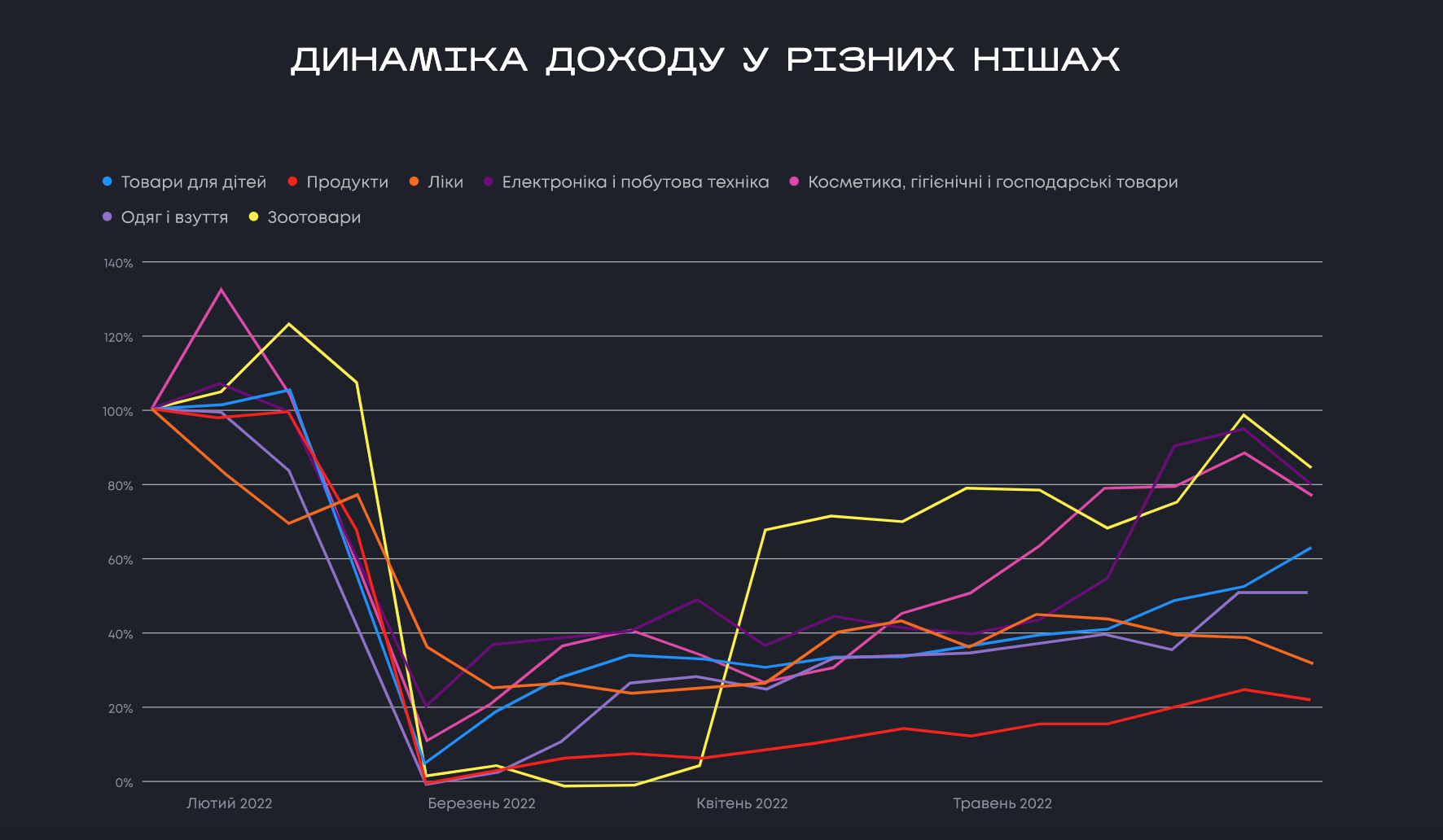

Круте піке

Через три місяці війни фахівці Promodo проаналізували, як змінилися ключові показники у семи сегментах українського e-commerce від лютого до травня. Показники, на які звертали увагу: рекламний бюджет, дохід, користувачі, вартість залучення клієнта, середній чек, частина рекламних витрат. Так, на початку березня електронна комерція майже «лягла на дно». Вже в день російського вторгнення всі онлайн-магазини в середньому втратили 82,7% сеансів, За перший тиждень українські онлайн-ритейлери втратили майже весь дохід. У середньому він впав на 92%. Та вже у середині березня доходи почали зростати разом із суттєвим збільшенням кількості сесій. На кінець травня деякі категорії навіть повернулися до довоєнних показників (зоотовари та косметика вкупі із господарськими та гігієнічними товарами).

Справа в тому, що війна змінила не лише місце перебування багатьох українців, але й патерни їх поведінки під час покупок. На новому місці люди не завжди можуть знайти необхідні товари, тож стали частіше замовляти їх онлайн. Необхідність облаштування життя на новому місці обумовлювала тимчасове зростання покупок тих чи інших товарів. Зокрема, зміна зимового одягу на весінній та літній. До речі, найгірше за доходом відновлюються категорії «Продукти», «Ліки» та «Одяг і взуття».

За даними маркетплейсу Prom.ua, кількість інтернет-замовлень у березні, порівняно з минулим роком, стала нижчою на 63%. Проте вже у червні цей показник майже відновився і склав 93%. Змінився не тільки географічний, але й гендерний розподіл: частка чоловіків серед онлайн-покупців зросла майже на 10%, до 24 лютого жінки та чоловіки купували приблизно однаково (50/50).

Найбільше покупців у віці 25-34 років. Причому превалює так званий чистий онлайн, коли 86% відразу купують необхідні товари онлайн, і лише 14% спочатку шукають офлайн, й лише потім замовляють на маркетплейсах. Проте картина в різних сегментах e-commerce суттєво відрізняється в залежності від виду товару, його ціни та нагальної потреби.

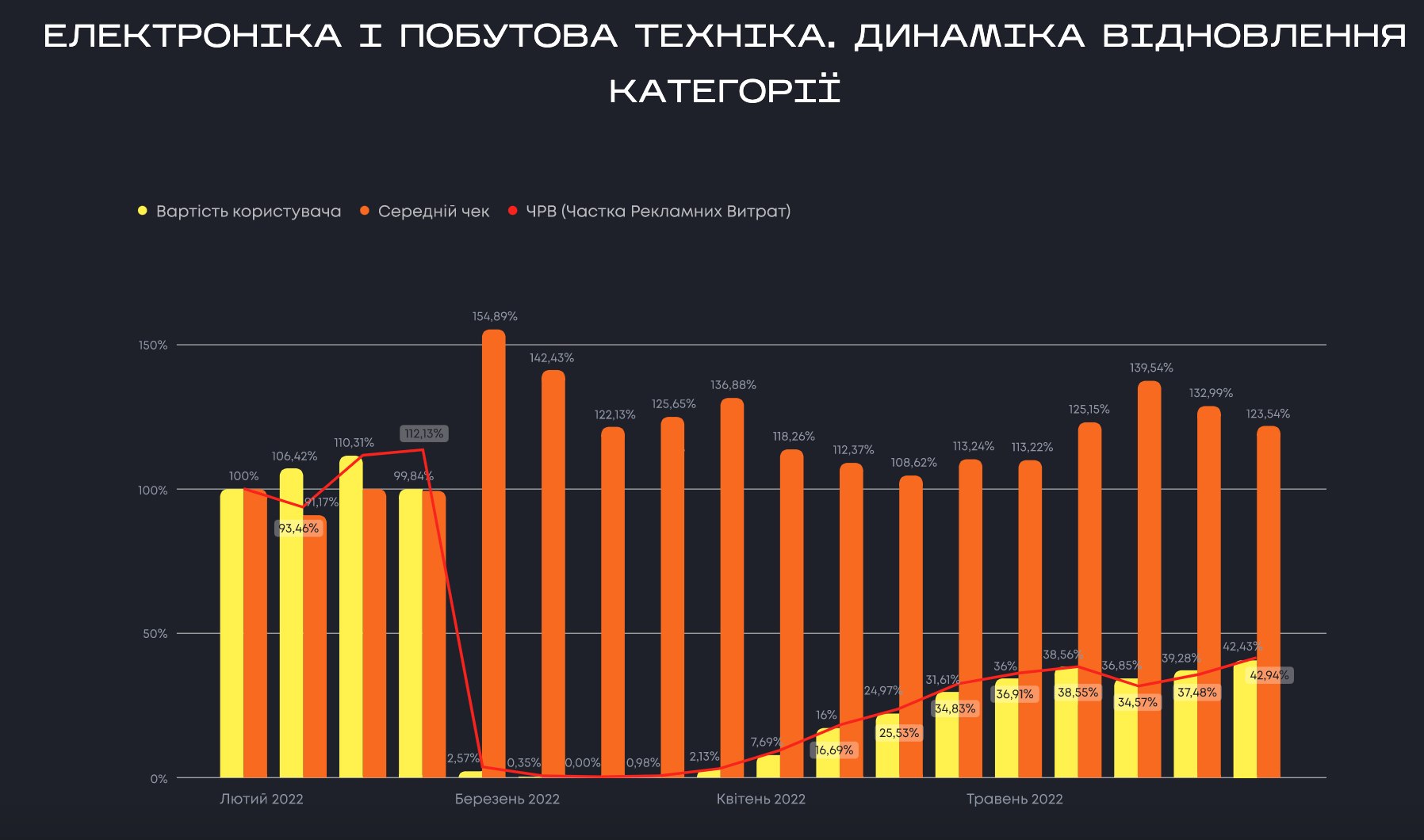

Електроніка та побутова техніка

Один із найбільш перспективних сегментів, де в останні роки магазини взагалі почали перетворюватись у шоу-руми, зазнав чи не найбільших втрат. В тому числі через порушення логістики та знищення складських запасів під час обстрілів, як-от центральний склад Фокстрот у Гостомелі. Оскільки логістика в країні зупинилась, у компаніях не знали, коли зможуть доставити навіть наявні товари клієнтам і, відповідно, який діапазон дат пропонувати при онлайн-замовленні.

До того ж, за словами голови ради директорів Алло Дмитра Деревицького, після початку війни попит знизився в 5-10 разів на все, що неможливо взяти з собою в дорогу – це телевізори, велика побутова техніка, вбудована техніка. Зберігся попит в штуках, але не в грошах, на те, що можна взяти з собою (смартфони, планшети, різні гаджети, powerbank і тд).

За оцінкою гендиректора компанії Comfy Ігоря Хижняка, ринок скоротився спочатку на 90–95%. Станом на кінець травня обсяг продажів побутової техніки та електроніки – удвічі менший, ніж до 24 лютого. Все залежить дуже від бізнесу, від регіону, але взагалі по країні, по компанії – це десь 50%.

“Практично увесь ринок діяв однаково та синхронно, і відповідно до цього, результати виявилися очікувані: найбільше зменшення обсягу продажів, приблизно у два рази, відбулося у березні-квітні. Починаючи з травня вже розпочалося відновлення продажів”, – ділиться з RAU e-commerce-директор мережі Фокстрот Кирило Попов-Черкасов.

На падіння продажів напряму впливало зменшення усіх витрат, включно з рекламою. У Фокстрот це пояснюють так: менше реклами – менше трафіку – менше «чистого онлайну». З початком активних бойових дій та в умовах критичної невизначеності, це стало єдиною коректною стратегією зі сторони роздрібних операторів. До 24 лютого доля покупок «чистого онлайну», тобто в інтернет-магазині або мобільному додатку у Фокстрот була на рівні 20-23%. Наразі з одного боку, компанія спостерігає повернення людей та відновлення попиту, з іншого, продовжує суворо контролювати всю витратну частину, включно з рекламою. У омніканального рітейлера Фокстрот «чистий онлайн» зараз тримається на рівні 16-17%.

За даними Promodo, на кінець травня ніша в середньому отримувала 65% трафіку від довоєнного періоду. Помітно зріс середній чек – у середньому на 30%. Попит на різні види товарів у цій категорії змінюється від періоду до періоду. На це вплинули волонтерські ініціативи та переміщення великої кількості ІТ-фахівців.

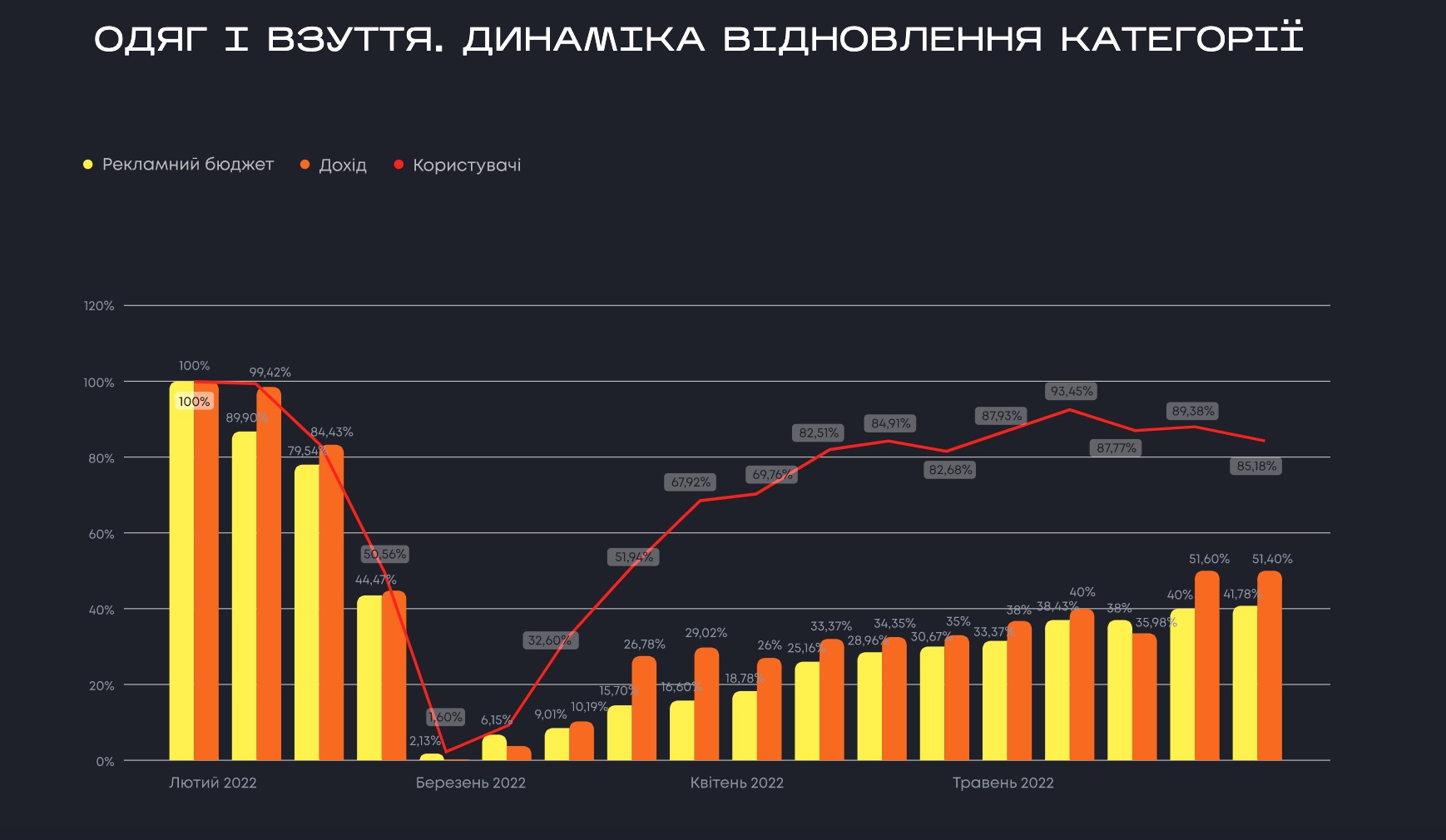

Одяг та взуття

Ще один перспективний сегмент e-commerce теж зазнав великих втрат через злам логістики та неможливість ввезти товар, який не відносився до критичного імпорту. Так, ввезення одягу та взуття, які не належать до критичного імпорту, за оцінкою консалтингової компанії Pro-Consulting, зменшилося майже на 60%. До того ж від початку війни були закриті магазини кількох великих міжнародних операторів, зокрема Inditex (марки Zara, Bershka, Oysho, Pull&Bear, Stradivarius) та H&M.

Обмеженість можливостей покупців у здійсненні звичного шопінгу (в тому числі через численні повітряні тривоги) мало би стимулювати розвиток електронної комерції. Але тут зіграв фактор обмеженого асортименту. Так, за словами CEO мультибрендового fashion-ритейлера ARGO Павла Савчука, товару на складах достатньо, але наразі не весь він актуальний. Тому, що продається те, що заїхало в країну в січні-лютому, а літні колекції, які зазвичай привозять в Україну у березні-квітні, ще не всі доїхали до початку сезону. Як розповідав раніше СЕО компанії, після карантину частка онлайн-продажів сягала вже 8-10%, а в пікові місяці розпродажів – до 12%.

Проте ця категорія має найвищу та найшвидшу динаміку відновлення кількості користувачів в онлайні, що пов’язано з переміщеннями людей та зміною сезонів. Але поки що не відновлюється так активно у розрізі доходу.

Як повідили RAU в компанії Must Have, до 23 лютого включно частка онлайн-продажів від офлайн складала вагомі 29%. Український мас-маркет повернувся до роботи за два тижні після початку повномасштабної війни. Поки торговельні точки не працювали, частка онлайн-продажів зросла на 45% і, таким чином, відносно до офлайн, складала 80%. З відновленням кожної офлайн-точки їх частка поступово знижувалась. “Загалом обсяги онлайн-продажів впали на 10%. Наразі онлайн відносно офлайн становить 26%”, – пояснюють кореляцію цифр в Must Have.

Продукти харчування

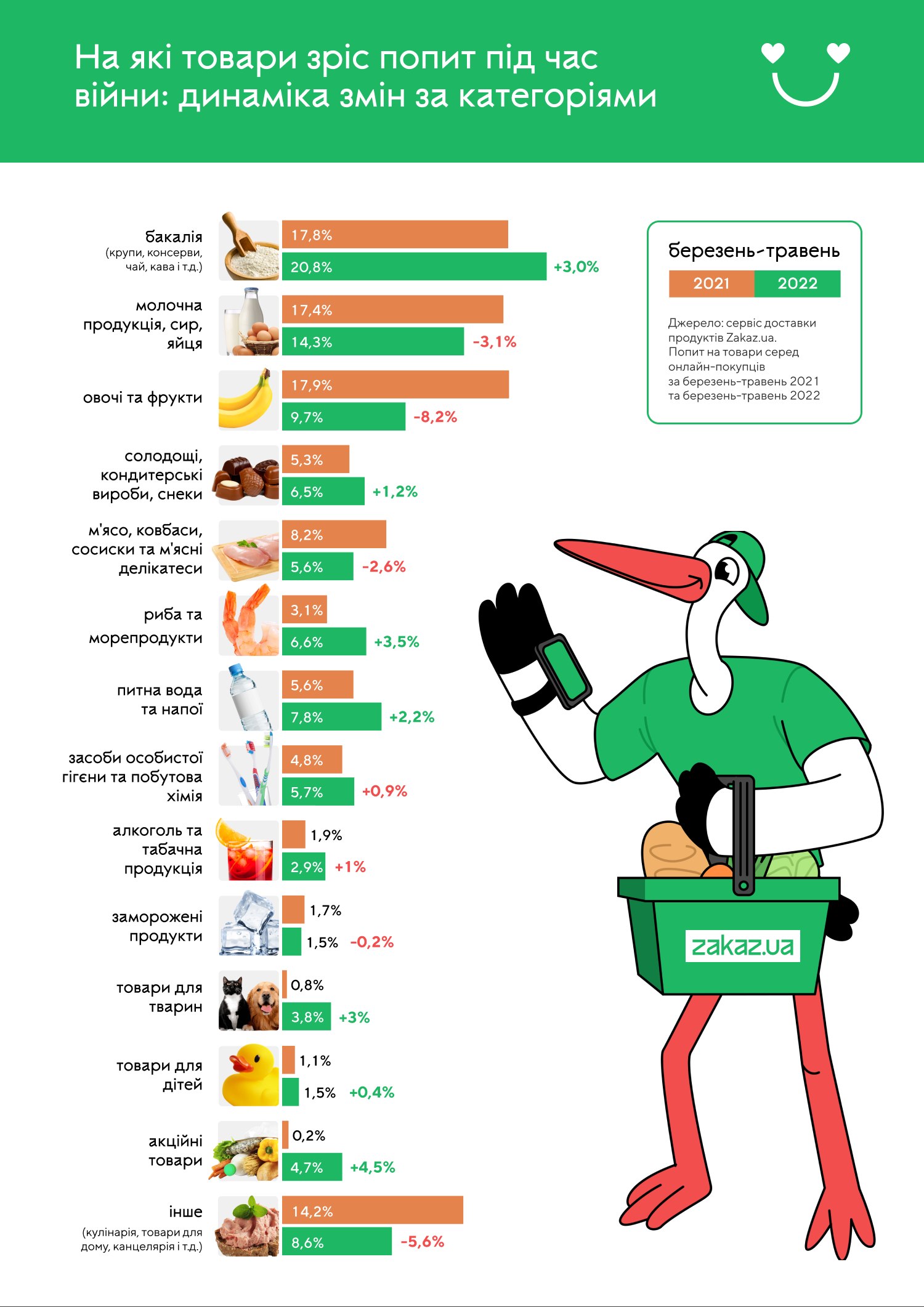

Українці в умовах повномасштабної війни купують більше акційних товарів, запасаються бакалійними продуктами та питною водою, свідчать дані сервісу доставки продуктів Zakaz.ua. З березня по травень 2022 року доля замовлень серед усіх категорій на бакалійні товари становить 20,8%, тоді як за аналогічний період у 2021-му була 17,8%.

За даними Promodo, у перший тиждень березня рекламний бюджет і дохід «сягнув дна» у всіх гравців категорії. У березні рівень прибутковості становив 7-8% від першого тижня лютого. Це підтверджують і в мережі магазинів Копійка, де до приходу росіян в південні області України онлайн-продажі складалися з формату кур’єрської доставки Bond.Delivery та власного інтернет-магазину.

У січні відсоток онлайн-продажів в Копійка склав 1,8% від загального об’єму й 2,3% – у форматі магазинів Santim. З початку повномасштабного вторгнення інтернет-напрямок довелося призупинити. Лише наприкінці березня роботу було відновлено і лише з кур’єрською доставкою. “Кількість замовлень впала іноді до 2-3 на день. Значно виріс середній чек. Протягом квітня відчувалося збільшення активності, хоча й не стабільне. До того ж, через комендантські дні, а іноді й кілька днів, все знов падало до нуля і знову потрошку оживало… Падіння до довоєнного періоду склало 60%”, – розповіли в мережі. Травень та червень виявилися для компанії трохи гіршими за квітень. “Липень показав кращі результати в цілому, особливо по мережі Копійка. З червня запрацював інтернет-магазин. Але приріст відчувається лише останні тижні, на рівні близько 1%”, – додає рітейлер. Зниження продажів в компанії пояснюють від’їздом споживачів, які саме користувалися послугою доставки, та падінням рівня добробуту населення.

Своєю чергою у мережі Varus вказують на проблеми з логістикою через комендантську годину, затримки на блокпостах, часті повітряні тривоги. Також багато клієнтів виїхали за кордон чи в інші регіони країни, де немає онлайн-доставки мережі. “Звичайно, продажі просіли, хоча середній чек збільшився через панічну закупку продуктами в перший місяць”, – розповідають в компанії. Попри все ритейлер продовжує працювати: поступово відновивши доставку в різних містах України та поновлюючи об?єми. Наразі Varus пропонує клієнтам безкоштовну планову доставку, швидку за 40 хвилин та самовивіз у 9 містах: Києві, Дніпрі, Запоріжжі, Кам?янському, Кривому Розі, Броварах, Вишгороді, Нікополі, Павлограді.

Все ж таки зараз більше споживачів купують продукти в магазині, а в інтернеті вивчають пропозиції та ціни. Хоча попит онлайн є, і він зростає від тижня до тижня. В тому числі за рахунок того, що з квітня всі гравці категорії почали підключати рекламу, і з кожним тижнем трохи нарощувати бюджет.

Сегмент DIY

Продавці будматеріалів так само постраждали від активних бойових дій як і більшість українських ритейлерів. Як повідомили RAU в мережі Агромат, в березні онлайн-продажі впали практично до нуля і лише в квітні e-commerce почав оживати та демонструвати зростання. Вже в липні у мережі фіксують, що доля онлайн-продажів відносно офлайн майже повернулась на довоєнні показники.

Взагалі цей сектор почав активно відновлювати роботу і багато ритейлерів відкрили нові торгові точки. Цей процес активізувався з настанням тепла і збільшення потреби у ремонтах та відбудові житла й інших об’єктів, в тому числі на звільнених територіях. Майже всі великі гравці почали відновлювати роботу інтернет-магазинів тільки в травні. Зокрема, JYSK відновив роботу інтернет-магазину з 13 травня 2022 року. Також працює доставка додому та на відділення, хоч із географічними обмеженнями.

У мережі Епіцентр так само продажі в березні обвалилися більш ніж на 30% у порівнянні з минулим роком, але вже в наступні місяці динаміка почала покращуватися. Як повідомила RAU прес-служба мережі, найбільше від війни постраждала реалізація товарів для будівництва, ремонту та облаштування житла. Наприклад, в перший місяць війни продажі керамічної плитки та інших покриттів для підлоги скоротилися на 66%, меблів – на 57%, а будівельних матеріалів – на 47%. В квітні й травні ситуація покращилася, і хоча динаміка продажів більшості товарних категорій, пов’язаних з будівництвом та ремонтом, залишається негативною, проте темпи падіння в основному не перевищують 15-20%. Це свідчить, що навіть попри війну українці все частіше готові відновлювати своє житло, будувати нове, або завершувати раніше розпочаті ремонти в своїх будинках.

Щоб якомога швидше забезпечити населення найбільш постраждалих від війни територій всіма необхідними товарами та будівельними матеріалами, компанія вже організувала в Бучі та Ірпені доставку за допомогою мобільних центрів видачі (ЦВЗ) інтернет-замовлень.

Товари для дітей

Цей сегмент e-commerce має схожі тенденції з продажами одягу та взуття для дорослих, але з більш збалансованими показниками кількості користувачів, доходу та рекламних витрат. Тут спостерігається плавне зростання у доході від тижня до тижня, водночас стабільність рекламних бюджетів зберігається на рівні 12% від лютневого. Рівень трафіку становить 40% від довоєнного, а дохід – 52%, але лінія тренду зростає. Середній чек майже не просідав протягом періоду війни.

Як повідомили RAU в мережі торгово-ігрових просторів MYplay на початок поточного року доля онлайн-продажів відносно офлайн становила 15%. Схожі показники ритейлеру вдалося зберегти й у березні-квітні. Проте ситуація виглядала позитивною лише у співвідношення онлайн і офлайн. Якщо говорити про обсяги онлайн-продажів, то в березні їх падіння склало 65%, у квітні – 52% відносно минулого року. Наприкінці весни спад завершився. “З травня по липень вiдсоток онлайн зрiс до 17-18%. У той же час об’єм продажів відносно минулого року залишається в середньому мінус 10%”, – підрахували в мережі магазинів дитячих товарів.

Так само на початок 2022 року частка онлайн-продажів Антошка становила біля 12%. В березні вона збільшилась до 16%, а вже з квітня впала до рівня біля 10%, якою і залишається досі. “Якщо говорити про обсяги в цілому, то вони впали на рівні 50-55%”, – кажуть в мережі магазинів дитячих товарів.

Ювелірні прикраси

Відчули “американські гірки” реалізації товарів у всесвітній павутині також в мережі ювелірного бренда SOVA. 2021 рік ритейлер закінчив зі зростанням долі онлайн-продажів до 12,5%. На січень 2022-го компанія отримала показник у 13,9%. З початком війни продажі майже зупинилися – всі рекламні кампанії були скасовані.

Поступове відновлення онлайн почалося з середини березня. У березні онлайн складав лише 10% від середньомісячних, у квітні – 30%. Співвідношення онлайн до офлайн становило 11% у березні та 10,5% у квітні. Дуже змінилася географія продажів.

“Ми активізувались у більшості напрямків рекламних кампаній і бачимо таку ж тенденцію по ринку. Якщо казати за період травень-червень, то продажі майже сягнули минулорічних за цей же період в онлайн. Також ми відновили розробку – у нас було заплановано глобальне оновлення сайту (редизайн та запуск нового функціоналу) й ми успішно оновилися на початку липня. Об’єм відносно офлайн повернувся у коридор 13-14%”, – додають у SOVA.

Проте не всі ритейлери фіксують значне зниження продажів після п’яти місяців активних бойових дій. Так, на початку 2022 року доля онлайн-продажів в ювелірній мережі Золотий Вік складала 7,45%, проте пізніше означена цифра не сильно, але зросла. “У березні продажі знизились на 83%, у квітні – на 41%. Проте вже в травні відсоток онлайн-продажів збільшився на 1,3% і в наступних місяцях залишається на рівні 8%”, – говорять в мережі. Тобто в даній сфері багато що залежить від витрат на рекламу, географії продажів та враження клієнтів від бренду.

Інші категорії

Серед інших категорій товарів звертає на себе увагу сегмент зоотоварів. За даними Promodo, у середині квітня навіть за повної відсутності рекламних бюджетів прибутковість цієї ніші становила близько 60-70% порівняно з довоєнним періодом. Це одна з категорій, яка найшвидше відновилися в онлайні: на кінець травня кількість користувачів і дохід практично повернулася до показників першого тижня лютого. Дохід на рівні 85%, а користувачі – 95%, водночас рекламні бюджети в середньому становлять лише 26% від довоєнних.

За період війни середній чек зріс на 10%. Було два різкі сплески в перші тижні березня та квітня, що пов’язано з бажанням запастися необхідними товарами та їх відсутністю на складах у деяких регіонах. До кінця травня ситуація вирівнялася і практично досягла довоєнних показників.

Гарним прикладом є мережа MasterZoo, чий інтернет-магазин був на паузі майже два місяці через те, що до війни він працював з харківського складу, а постійні обстріли Харкова зробили неможливим підтримувати роботу сайту. Втратили в компанії й ключові канали комунікації з колегами. “До нашого інтернет-провайдера «прилетіло», тож ми залишилися без внутрішньої мережі”, – згадує голова наглядової ради MasterZoo Поліна Кошарна. Вже в липні мережа відкрила в столиці новий флагманський магазин, незважаючи на релокацію деяких точок та втрату частини магазинів.

Так само лише через два місяці відновили інтернет-торгівлю в мережі магазинів товарів для спорту та туризму Athletics. Тут онлайн-продажі на початку року тримали планку від 9% до 13% в залежності від активностей, що проводилися, і періодів розпродажів. З 24 лютого цей канал не працював, а відновили онлайн торгівлю лише у травні. Наразі рівень онлайн-продажів значно відрізняється в залежності від регіону та покупної спроможності населення, проте в цілому за липень показники на третину менші, ніж до війни.

В сегменті торгівлі ліками на кінець весни кількість користувачів становила 50% від довоєнного рівня. Проте середній чек залишився на тому ж рівні. У період активних бойових дій високий довоєнний попит на БАДи впав у кілька разів. Натомість у топі покупок опинилися препарати для людей з хронічними захворюваннями та заспокійливі. Категорія ліків погано відновлюється в онлайні, основний попит користувачі закривають ситуативно в офлайні. Помітно зріс попит лише у Львівській області.

В категорії товарів drogerie відбувалася стагнація до кінця квітня, а в травні сталося вибухове зростання. Оскільки українці призвичаїлися до нових умов і повернулися до питання догляду за собою. Середній чек у середньому зріс на 80% порівняно з довоєнним періодом коли користувачі почали оновлювати та поповнювати набір звичних засобів із цієї категорії. Наразі попит тут більшою мірою перерозподілився в онлайн, ніж в офлайн.

Основні висновки

Вже на початок літа за доходом щодо довоєнного періоду відновилися лише дві категорії: зоотовари та косметика (включаючи господрські та гігієнічні товари). Зростання розміру середнього чека спричинило окремі сплески доходу в категорії електроніки і побутової техніки. Проте загалом електронна комерція пережила спочатку шокове падіння, потім сплеск попиту на окремі категорії товарів і нарешті певну стабілізацію після масового переміщення людей, релокації складів та виробництв. Облаштування людей на новому місці або повернення їх додому поступово повертає продажі в інтернеті до зростання.

Проте попит змінився. Прихильність до брендів у споживачів дуже низька — купують те, що є. В деяких регіонах попит впав, проте в інших навпаки виріс. Динаміку зростання зберігають категорії, які закривають базові потреби: продукти харчування, сигарети, медикаменти, взуття та одяг, гігієнічні та господарчі товари, товари для тварин. І тут виграє той, хто забезпечить наявність товару і логістику.

По мірі відновлення країни у топі продажів опиняться будматеріали, товари для дому, техніка та електроніка. Але споживачі будуть як ніколи чутливі до ціни – асортимент має обов’язково мати товари сегменту економ.

Журналіст. Пишу новини про відкриття магазинів, ситуацію на ринку ритейлу по всій Україні. Цікавлюсь технологіями.