Звіт Deloitte: основні тенденції рітейлу в 2021 році

Дискаунтери і онлайн-торгівля забезпечують високе зростання виручки, так само як і диверсифікація торгівлі різними категоріями товарів. При цьому найвигіднішою залишається торгівля одягом – експерти Deloitte назвали основні тенденції рітейлу в 2021 році

Консалтингова та аудиторська компанія Deloitte в черговому, 24-му за рахунком, щорічному звіті Global Powers of Retailing проаналізувала ключові тенденції в світовому секторі роздрібної торгівлі та дала свої прогнози на 2021 рік. RAU підготувала переклад основних висновків аналітичного огляду.

Зростання доходів прискориться

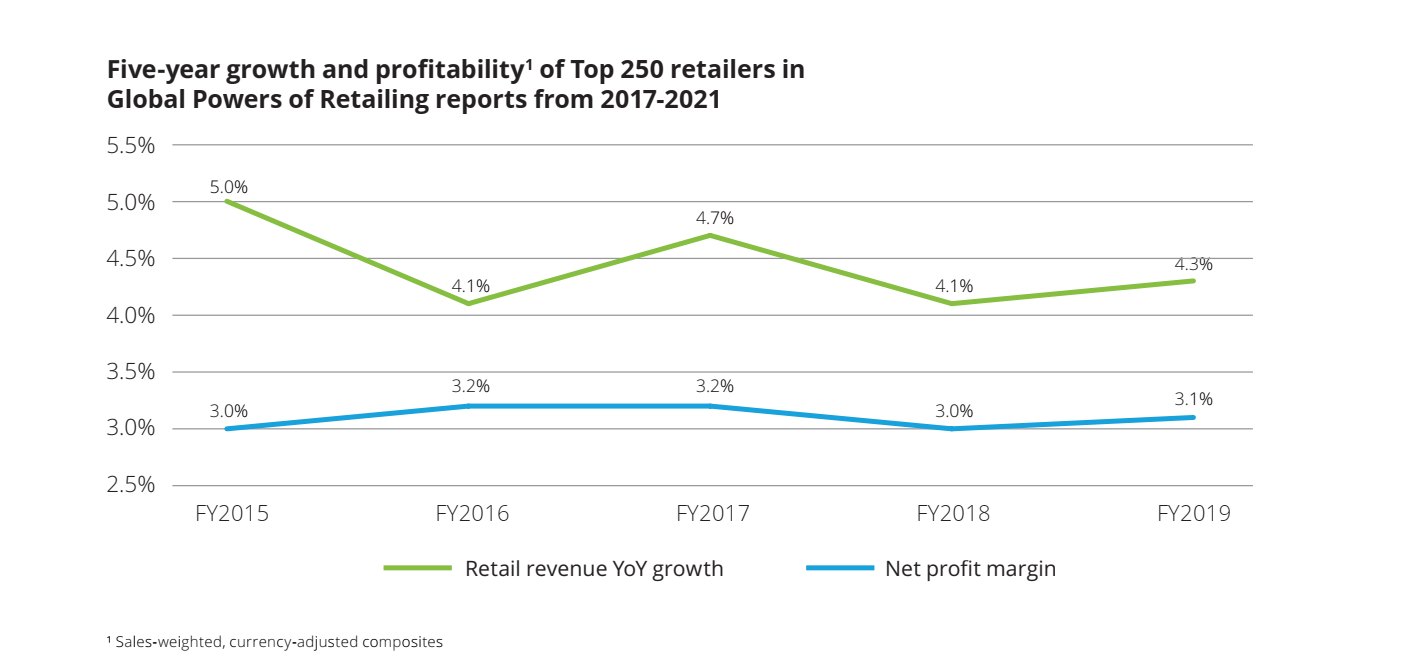

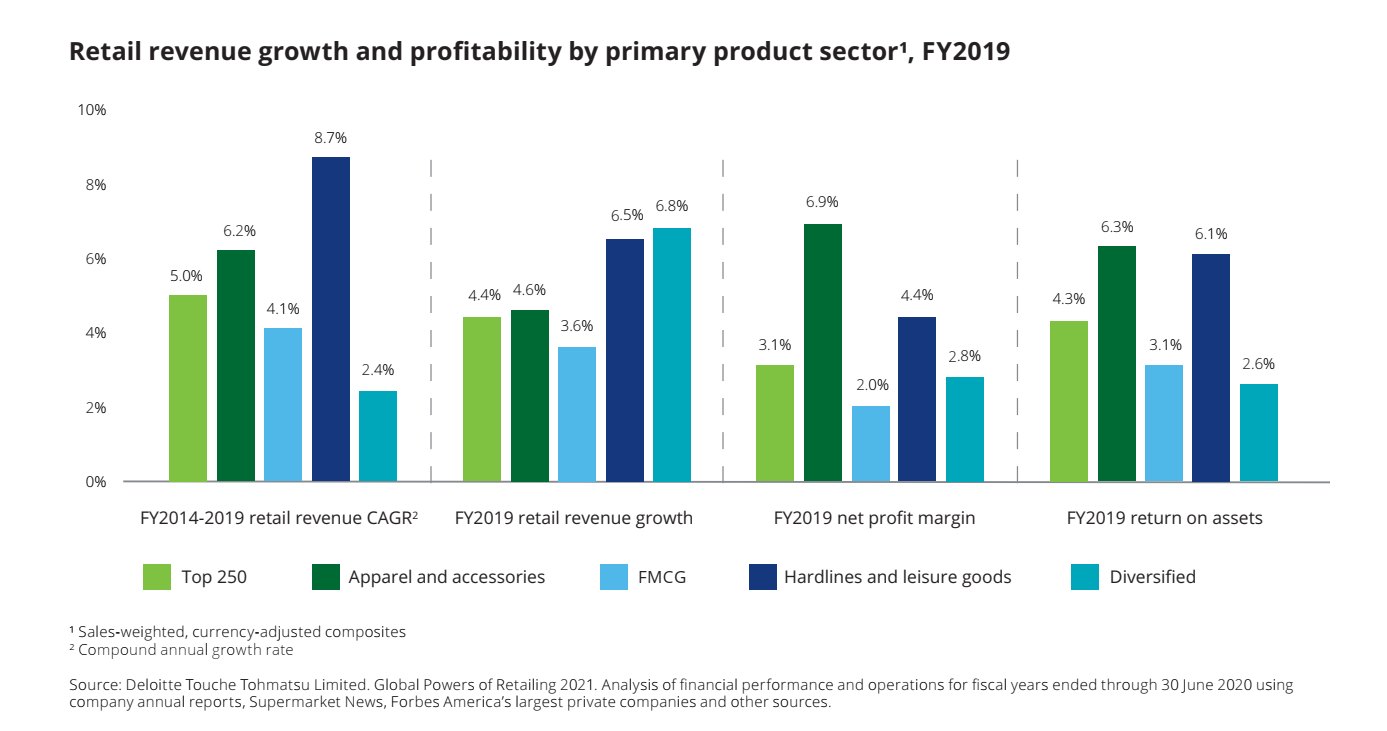

Сукупний дохід від роздрібної торгівлі для 250-ти найбільших світових рітейлерів в 2019 фінансовому році (з 1 липня 2019 року по 30 червня 2020 року) досяг $4,85 трлн проти $4,74 трлн у 2018 році. Цього разу уповільнення змінилося, нехай і невеликим, але все-таки прискоренням зростання доходів до 4,4% проти 4,1% у попередній період. Але до показників шестирічної давності в 5% зростання ще далеко. Зате криза змусила рітейлерів працювати над підвищенням своєї ефективності і як результат норма чистого прибутку вже вище, ніж в 2015-му (3,1% проти 3,0%).

У розвинених країнах, таких як США, після подолання пандемії, можна очікувати, що домогосподарства із середнім і високим доходом перестануть відкладати велику частку свого доходу і замість цього будуть витрачати більше на ресторани і подорожі. Це зрушення в поведінці матиме велике значення для прискорення темпів економічного зростання.

Правда, для Європи прогноз відновлення економіки менш певний, бо темпи вакцинації тут повільні і багато що залежатиме від готовності споживачів знову повернутися в звичайні магазини, оскільки тут онлайн-торгівля не так сильно розвинена, як в США і Китаї.

Але цілком ймовірно, що люди так і продовжать більше працювати з дому. А значить – стане менше звичайних магазинів, зросте попит на домашні розваги і, як наслідок, збільшиться кількість потокових і гральних послуг.

Також ймовірно зміщення акцентів в редизайні ланцюжків поставок – замість того, щоб зосереджуватися тільки на швидкості і вартості, глобальні компанії також будуть спиратися на стійкість, надмірність і диверсифікацію. Це може привести до меншого впливу на світову торгівлю Китаю і більшого впливу країн Південно-Східної Азії і Латинської Америки.

Вплив пандемії

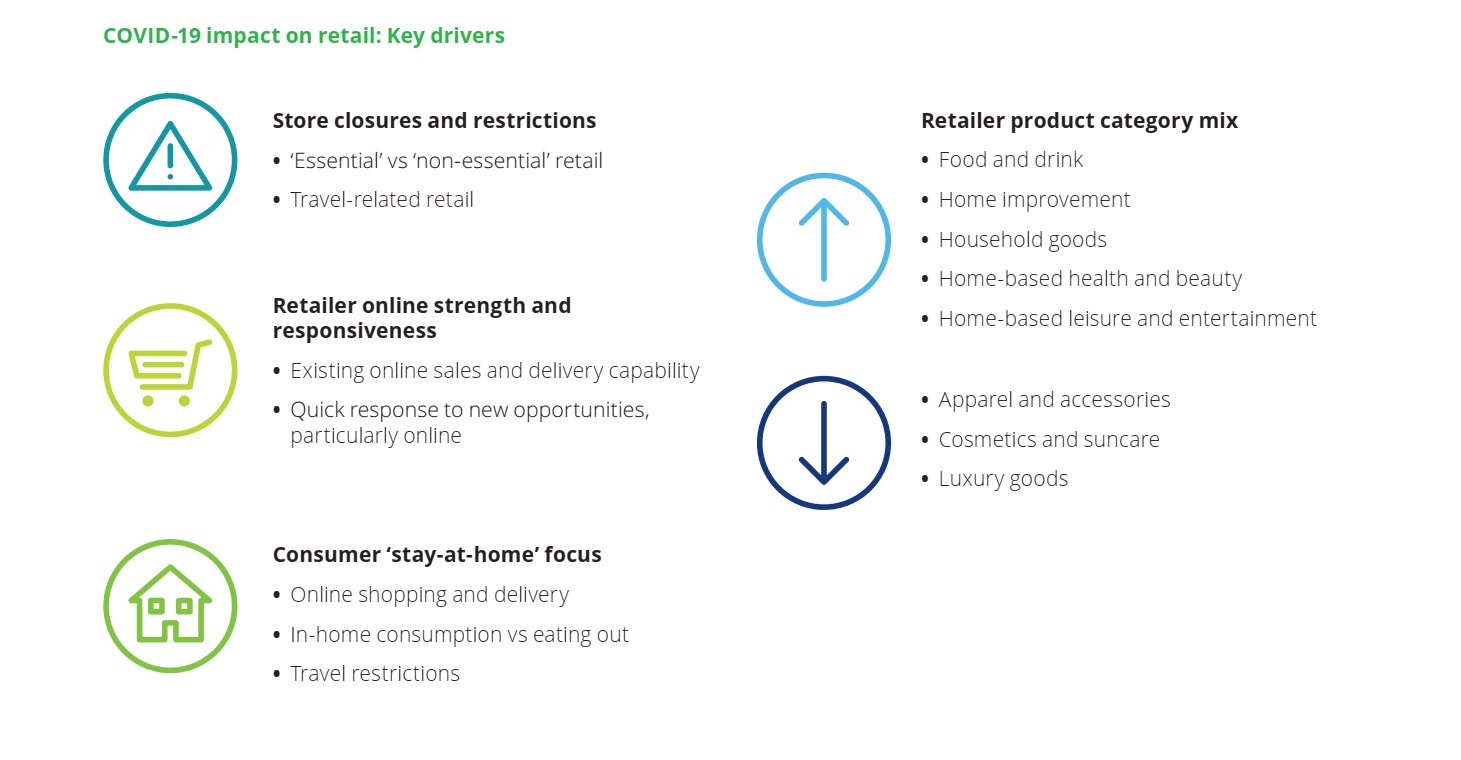

Багато рітейлерів у 2020 році постраждали від зменшення попиту на їхні товари (наприклад, ділового одягу, декоративної косметики і сонцезахисних засобів, люксових товарів і т. д.) Через зміни поведінки споживачів, примусового закриття фізичних магазинів і обмеження переміщень між країнами. Однак для деяких пандемія відкрила нові можливості, тому завдяки інтернет-магазинам і доставці вони змогли значно збільшити свої доходи. Так, наприклад, закриття ресторанів збільшило попит на продукти харчування.

Покупці стали більше витрачатися на облаштування домівки і засоби догляду за собою (на дому), а також різного роду розваги та ігри, доступні в домашніх умовах.

Пандемія змінила традиційні ланцюжки поставок, а тому після відновлення колишньої активності споживачів вони можуть не повернутися до колишніх моделей здійснення покупок в звичайних магазинах. Що може драматично позначитися на бізнесі деяких рітейлерів.

Від того, як скоро країнам вдасться взяти під контроль поточний спалах, захистити тих, хто постраждав від нього, і розширити вакцинацію залежить шлях світової економіки в 2021 році.

Американський рітейл як і раніше в лідерах

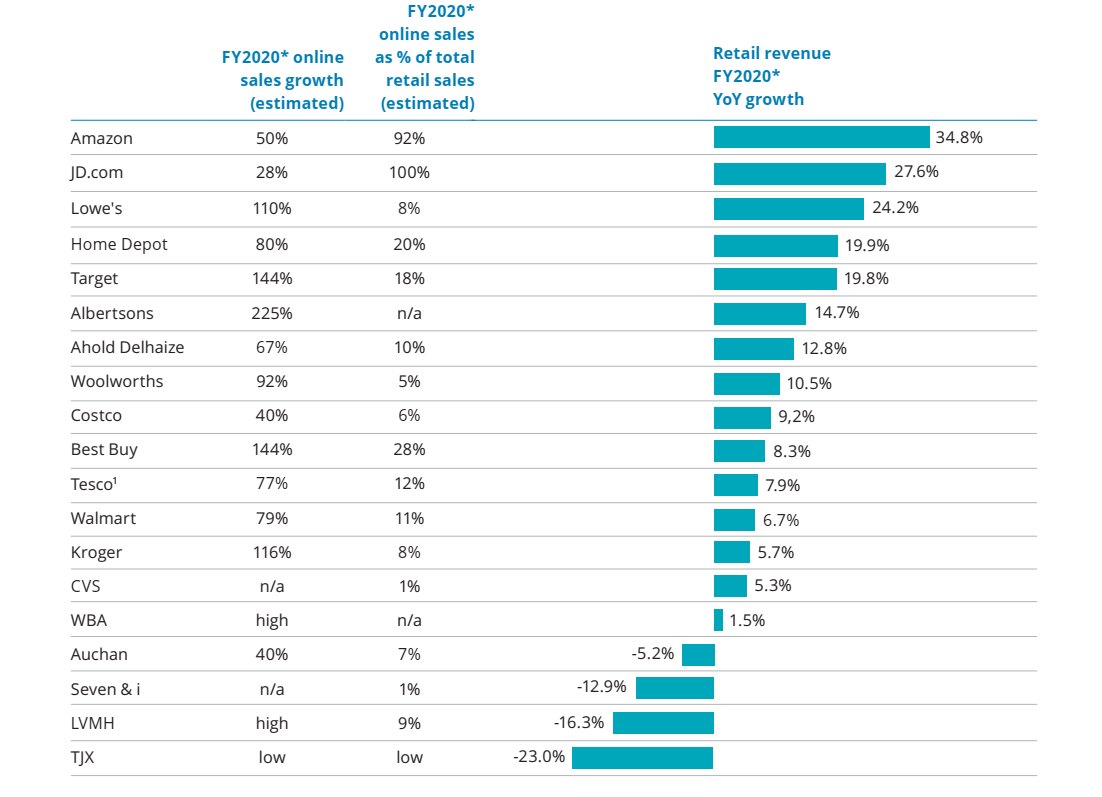

Звіт також показує, як пандемія COVID-19 вплинула на зростання роздрібного доходу 25-ти найбільших світових рітейлерів. Не дивно, що онлайн-рітейлери Amazon і JD.com продемонстрували найсильніше зростання в 2020 фінансовому році, коли їх загальні продажі виросли приблизно на третину. Більшість з 25 найбільших рітейлерів також збільшили свої онлайн-продажі як мінімум на 50%. При цьому п’ять компаній в США показали зростання онлайну більш ніж в два рази.

Найгірше справи йшли у рітейлерів зі сфери моди і розкоші, а також продавців туристичних товарів і тих, у кого було мало можливостей для електронної комерції.

Десятка лідерів міжнародного рітейлу залишилася незмінною. Її основу склали сім американських компаній, дві німецькі і одна британська. Серед них – мережі супермаркетів, фармацевтичні групи і компанія товарів для будівництва. Абсолютним лідером за сукупною виручкою розміром понад $500 млрд став американський гігант бюджетних супермаркетів Walmart.

Amazon став другим глобальним рітейлером, потіснивши Costco на третє місце. Він з кожним роком піднімається в рейтингу з тих пір, як посів десяте місце в 2015-му. Десять провідних рітейлерів зосереджені на своїх ключових ринках, йдучи з деяких міжнародних ринків.

Топ-10 світових рітейлерів

- Walmart Inc (США) $524 млрд

- Amazon.com, Inc. (США) $158,4 млрд

- Costco Wholesale Corporation (США) $152,7 млрд

- Schwarz Group (Німеччина) $126,1 млрд

- The Kroger Co. (США) $121,5 млрд

- Walgreens Boots Alliance, Inc. (США) $116 млрд

- The Home Depot, Inc. (США) $110,2 млрд

- Aldi Einkauf GmbH & Co. oHG and Aldi International Services GmbH & Co. oHG (Німеччина) $106,3 млрд

- CVS Health Corporation (США) $86,6 млрд

- Tesco PLC (Великобританія) $81,3 млрд

Незважаючи на лідерство США, найбільша кількість учасників рейтингу топ-250 компаній (87) розташована в Європі. Найвища частка виручки в секторі роздрібної торгівлі належить Північній Америці (47,1%). Серед нових учасників ринку, які увійшли в топ-250, 9 з 12-ти компаній знаходяться в Азіатсько-Тихоокеанському регіоні.

Електронна комерція і дискаунтери забезпечують високе зростання роздрібної виручки

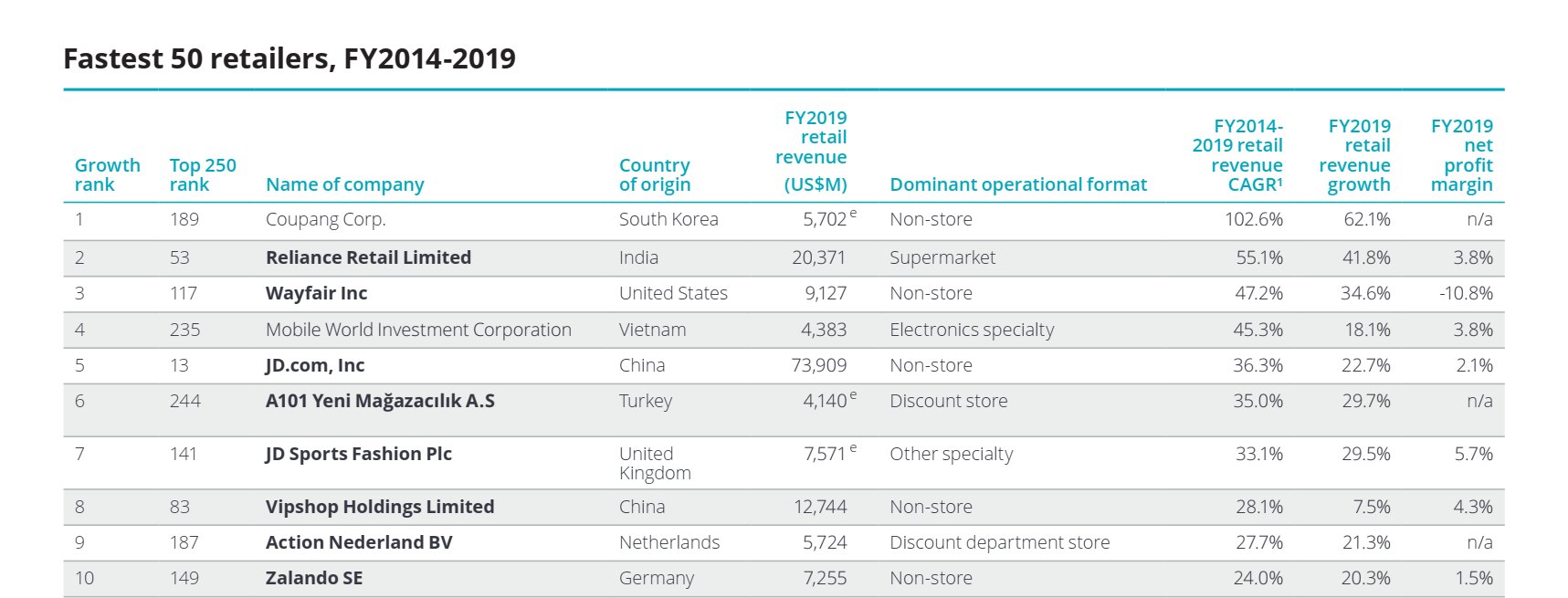

Якщо взяти 50 компаній з найвищими середньорічними темпами зростання виручки за період з 2014 по 2019 фінансовий рік, то їх показники зростання доходу на 19,1% майже в чотири рази вище, ніж для 250 найбільших компаній в цілому (5,0%).

Ключовими рушійними факторами зростання виручки цих мереж експерти вважають зосередження уваги на електронній комерції, швидке органічне розширення мереж, злиття і поглинання, а також постійні зусилля рітейлерів по створенню міцної споживчої бази.

Так, п’ять з десяти найбільш швидкозростаючих рітейлерів були онлайн-магазинами.

Колишню трійку лідерів зростання онлайн-продажів Wayfair (США), JD.com (Китай) і Vipshop (Китай) обігнав новий учасник – південнокорейська Coupang. Її сукупний середньорічний темп зростання за п’ять років склав 102,6%. Для порівняння: у Amazon за той же час даний показник лише 17,7%, хоча в абсолютних цифрах серед онлайн-рітейлерів він поза конкуренцією.

У самій Coupang Corp пояснюють свій успіх розширенням служби доставки “Wow”, яка дозволяє отримувати замовлення в той же день і тим, що тепер 70% населення живе в 10 хвилинах ходьби від найближчого складу.

Також 7 з 20 найбільш швидкозростаючих компаній – це рітейлери, що використовують модель дискаунтера. Яскравий приклад – два турецьких рітейлера A101 Yeni Ma?azac?l?k і B?M Birle?ik Ma?azalar, які швидко «відбирають хліб» у дрібних крамарів і базарних торговців, пропонуючи покупцям сучасну організовану торгівлю продуктами харчування і всім необхідним за привабливими цінами.

За категоріями найприбутковіші – одяг і аксесуари

Товари повсякденного попиту продовжують залишатися найбільшим сегментом, який приносить 66% від загальної виручки компаній зі списку топ-250. У рейтинг потрапили 135 компаній цієї категорії.

Згідно з даними дослідження, 48% з 50 рітейлерів, які найбільш швидко розвиваються, виявилися із сектору FMCG, а ще 26% – в так званих категоріях hardlines і товари для відпочинку.

До hardlines відносяться споживча електроніка, побутова техніка, кухонне приладдя, іграшки, інструменти та багато іншого. У товари для відпочинку потрапляють туристичне спорядження, спортивний інвентар, позашляховики та інші товари, необхідні для відпочинку за межами будинку. Такий грубий поділ дозволяє легко визначити найбільш перспективні групи різних товарів, якими торгують міжнародні та національні рітейлери.

Якщо на кожен з цих товарних секторів припадає менше половини роздрібної виручки компанії, він класифікується як диверсифікований. Найвищий річний темп зростання виручки в 2019 фінансовому році спостерігався в секторі саме диверсифікованої продукції (6,8%). Вона потіснила на друге місце сектор hardlines і товарів для відпочинку.

У той же час найбільш високомаржинальною виявилася торгівля одягом, взуттям та аксесуарами, хоч і не такою вигідною ніж торік. Сукупна рентабельність за чистим прибутком цього сектора склала 6,9% в 2019 фінансовому році, що на 1,4 п.п. менше, ніж в попередньому році. Сектор також досяг найвищої прибутковості на активи (6,3%).

Однак це досягається в тому числі за рахунок максимального охоплення споживачів у всьому світі. Так майже 40% виручки в цьому секторі було згенеровано за рахунок зарубіжних операцій, в середньому в 32 країнах. Близько 60% рітейлерів одягу і аксесуарів мають магазини в десяти або більше країнах. Однак внесок цього сектора в загальну виручку 250 найбільших світових ритейлерів склав всього 9,6%, при цьому середня виручка компаній склала $12,0 млрд.

Так само варто відзначити, що фірмовий роздріб та інтернет-магазини залишаються більш успішними, ніж універсальні магазини. У цьому секторі дев’ять універмагів, на чолі з Macy’s, і 17 в загальному списку топ 250. Десять років тому їх було 24 в топ-250. Магазини окремих брендів, як правило, є більш успішною бізнес-моделлю, приділяючи більше уваги багатоканальній присутності, постійного збільшення кількості продажів через сайт і поліпшенню зручності здійснення покупок в магазинах, при цьому часто застосовуючи модель, засновану на зниженні цін.

Журналіст. Пишу новини про відкриття магазинів, ситуацію на ринку ритейлу по всій Україні. Цікавлюсь технологіями.